Ezért kell nekünk annyira az infláció

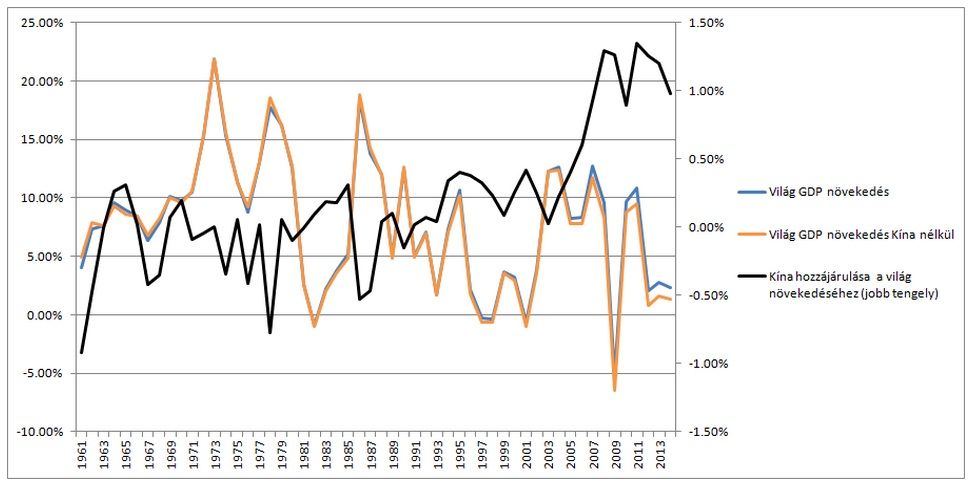

A kínai gazdaság súlyát a világgazdaságban nehéz nem szignifikáns faktorként látni. A növekedéshez Kína a rendszerváltás óta átlagban évi 0,5 százalékot adott hozzá, és jelenleg ez sem fog elpárologni, csupán a 7 százalék helyett 6, esetleg 5 százalékos bővülés lesz. Egy 10 ezer milliárdos gazdaságnál ez még mindig lenyűgöző, azonban

a piacok nem ezt árazták, így jelenleg a halotti tor farsangi bálnak számít a piaci hangulathoz képest

- írja legfrissebb blogbejegyzésében Hozam Vadász.

De mit számít mindez? Már épp elkezdett hinni a piac a szeptemberi amerikai kamatemelésben (50 százalékos esélyt jóslova neki, ami rekordnak számít így visszanézve az időben), amikor elindult a kínai para. Jó végre nem a görög jelzőt használni.

Sokak szerint így már kevésbé esélyes a szeptemberi kamatemelés, hiszen

a kínai események a nyersanyag áraknak is adtak egy pofont, így a mannaként áhított infláció újfent csak váratni fog magára.

De miért figyeli ezt a jegybank? És miért jó nekünk az infláció?

Egyesek talán egyből felkiáltottak, hogy „hát a fogyasztás ösztönzésére, mi másra?”. Hiszen minek vásároljak most, ha jövőre megspórolhatok X százalékot? Valóban része az intertemporális (időben eltolt) fogyasztási modellnek az infláció, de az csak az egyik fele. A másik fele a nominális kamat, így ez a kettő adja a reálkamatot. És a kamatok bizony jöttek le szépen az inflációval együtt, az európai reálkamatok többsége például már negatív tartományban van.

A válasz ennél kissé komplikáltabb. Hozam Vadász két fontos faktort lát: bérek és adósságok.

A munkavállalók - habár a közgazdaságtan mást állít - hajlamosak csupán a nominális béreket figyelembe venni. Azok egyszerűbben átláthatóak, és természetünkből adódóan szeretünk minél nagyobb számjegyeket látni a fizetési csekkünkön. Azt sokszor már nem veszik figyelembe, hogy mennyit hagynak ott a benzinkútnál, kisboltban, nyaraláskor vagy a közmű szolgáltatónál.

Ezzel ellentétben a munkáltató inkább a reálbéreket nézi; minek fizessen ki a dolgozónak 10 mosógép árát, ha ő egy hónap alatt csak ötöt ad el? Az infláció, mint egy láthatatlan kéz segít megoldani ezt az összeférhetetlenséget, hiszen a számjegy tud növekedni a fizetési csekken, míg a reálbér csökken, nő vagy épp stagnál.

Bár a kisboltos példát lehet, hogy nem veszi észre a munkavállaló, de a havi jelzálog törlesztőrészletet biztosan. A lakossági, a vállalati hitelek és azok kamata rögzítve vannak felvételkor, így hiába lesz a tej olcsóbb, nekem ugyanannyit kell törlesztenem. Ez egyfajta közgazdaságtani egyszer egy:

az infláció a kölcsönadótól osztja újra a javakat a kölcsön felvevőjéhez, míg a defláció épp az ellenkezőt teszi.

Az első kérdéshez visszatérve: a bérezésnél defláció esetében a munkáltató bércsökkentés helyett kénytelen más eszközökhöz nyúlni, például a munkaórák vagy a személyzeti állomány csökkentéséhez. Előbbire jó jelenkori példa a WalMart amerikai kiskereskedelmi behemót, aminek közel fél millió alkalmazottja van minimálbéren. Az ő fizetésüket emelte meg 10-12 százalékkal a cég. Ja, és a munkaóráikból is lefaragott ugyan ennyit. Az adósság reálértékének változása inkább a fogyasztással hozható kapcsolatba. Aki küszködik, hogy visszafizesse a tartozását, nem fog új autót venni.

A Fed központi problémája a kezdetektől fogva a munkaerőpiac helyreállítása volt, és a fent felvázolt kapcsolatok miatt az inflációs mutatót sem hagyhatja figyelmen kívül annak vizsgálatakor. Bár a kommunikáció hivatalosan az, hogy

az egészséges munkaerőpiac vezet inflációhoz, Hozam Vadász meglátása szerint az infláció is vezethet egészséges munkaerőpiachoz.

Amennyiben a döntéshozók a hivatalos álláspontot követik, Hozam Vadász véleménye szerint minden további nélkül jöhet a szeptermberi kamatemelés, hisz az amerikai munkaerőpiac rendben van, megtettek mindent, amit lehetett. A vagyonhatás is meghozta hatását, 1800-1900 pontos S&P 500 mellett még mindig 200 százalékos pluszban van a piac a válságot követő szint óta. A kiskereskedelmi forgalom is viszonylag stabil növekvő pályát mutat. A piaci folyamatok mellett a döntéshozóknak azt is mérlegelniük kell, hogy egy esetleges komolyabb visszaesésnél nem maradt semmi az eszköztárukban. Ez mindenképp a mielőbbi normalizálódás felé mutat.

Ugyanakkor az infláció kívánt szinttől való elmaradása miatt már aggályos a kérdés. Mindenesetre érdemes megjegyezni, habár az infláció jelenleg nyomott szinten van, úgyszintén visszatérhet. A 100 dollár feletti szintektől épp tavaly augusztusban kezdett eltávolodni az olaj ára, így ennek hatásai lassan kikerülnek az indexből. A maginfláció, ami épp az ilyen volatailis termékektől szűri a mutatót, gyakorlatilag végig 1,5-2 százalékos szinteken mozgott.

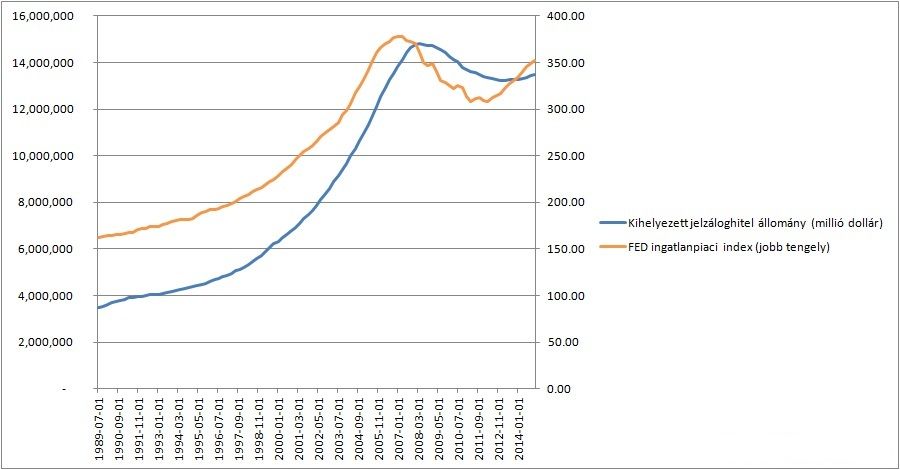

Hozam Vadász szerint jelenleg egyetlen szektort érdemes kiemelni, ez pedig az ingatlan- és a jelzálogpiac. Az ingatlan piaci index épp csak az elmúlt néhány negyedévben kezdett újra felfelé kanyarodni. Természetesen lemaradva, de követi a kint lévő jelzáloghitelek mennyisége is. A 'természetesen' kifejezés használata csak azért van, hiszen csökkenő ingatlanpiaci árak mellett bolond lenne a lakosság hitelt felvenni, először kell egy pozitív megerősítés. A 2009-es válság alatt is többek között azért zuhant össze gyorsan piac, mivel még ha valakinek volt is pénze, még az sem törlesztette a hitelt, hiszen minek fizessen ki még 200 ezer dollárt valamiért, ami már most is csak 150 ezret ér? Inkább vigyék a házam, én meg megtartom a 200 ezrem - gondolhatták az emberek.

Amiért ez bizalomra adhat okot: a fent már említett vagyonhatást az emelkedő ingatlanárak erősítik, és ezáltal a fogyasztás momentuma is megmaradhat; a magasabb kihelyezett hitelállomány erősítheti az inflációt.