Hogyan veszíti el a kormány az adósság elleni harcot?

Magyarország 5 milliárd dolláros (körülbelül 1100 milliárd forintos) keretet kért a washingtoni székhelyű értékpapír-felügyelettől (SEC), hogy még az idén dollárkötvényt tudjon kibocsátani. A kormány augusztusban már jelezte, hogy szüksége lesz dollárra, azóta az is kiderült, hogy azért, mert januárban nagyobb mennyiségű, 1 milliárd euró (300 milliárd forint) körüli devizaadósság jár le, ehhez kell az új forrás.

Az 5 milliárd dollár egy pénzügyi keret, nem azonnali hitelfelvételt jelent, ennek csak egy – egyelőre nem ismert méretű – részét hívná le idén a kormány. Orbán Gábor pénzügyi államtitkár szerint az IMF-hitel visszafizetése miatt leapadt tartalék visszapótlására kell a pénz.

A Portfólió szerint a kormány jegybanki betétállománya – vagyis az a pénz, ami a kormány pénztárcájában rendelkezésre áll – öt éve a legalacsonyabb szintre, 937,7 milliárd forintra esett augusztusban az IMF kifizetése után. Borbély László András, az Államadósság Kezelő Központ (ÁKK) vezérigazgató-helyettese a Magyar Hírlap szerint azt mondta, október közepén vagy legkésőbb novemberben léphet elő Magyarország az új dollárkötvénnyel.

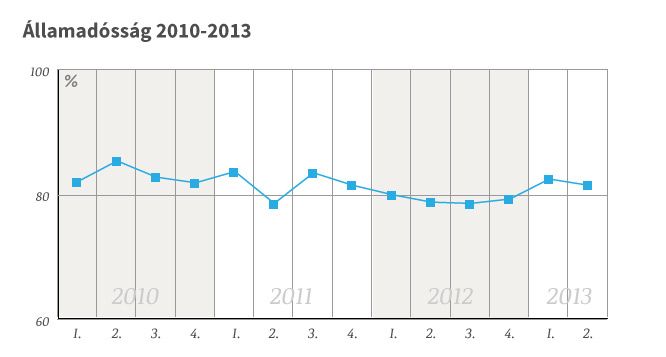

Az adósság kezelésében nem jelent gondot az új kibocsátás, viszont főhet a kormány feje, mert eldőlni látszik az államadósság elleni harc – és nem a jó irányban. A második negyedév végén az uniós módszertan szerint számolt államadósság 81,4 százalék volt, azóta az IMF-törlesztés körülbelül 2,2 százalékponttal mérsékelte a rátát. Ha év végéig semmi nem változott volna, ugyanannyi kibocsátással, mint amennyit törleszteni kell, akkor a ráta ugyanúgy 79,2 százalék körül alakult volna, mint amennyi tavaly év végén volt.

A dollárkötvény-kibocsátás még az idén megemeli az adósságot, viszont felhasználni csak jövőre fogja a kormány. Vagyis december 31-én, amikor mérik az adósság éves szintjét, még biztosan meglesz a felvett hitelállomány. Számításunk szerint 1 milliárd dollár (220 milliárd forint) kibocsátása körülbelül 0,8 százalékponttal emeli meg az államadósság GDP-arányos mértékét. Legutóbb februárban bocsátott ki Magyarország dollárkötvényt, akkor összesen 3,5 milliárd dollár (770 milliárd forint) értékben. Ezúttal nem feltétlenül lesz szükség ekkora összegre, elvégre januárban csupán 300 milliárd forint körüli devizatartozás jár le, de egyelőre nem ismert, hogy a kormány és az ÁKK mekkora összeggel kívánja feltölteni a tartalékokat.

Timothy Ash, a Standard Bank londoni befektetési igazgatója elemzésében azt várta, hogy Magyarország (Törökországhoz hasonlóan) 2-3 milliárd dolláros kibocsátásra készül. Amennyiben igaza lesz, az 1,6-2,4 százalékpontot dobhat az államadósság-rátára. Egy szerdai gyorselemzésében pedig azt írta, hogy a kormány várhatóan pénzügyi mozgásteret akar magának kiépíteni a választások előtti időszakra, hogy például adott esetben legyen pénze részesedést vásárolni az energiaszektorban.

Az idő pedig most kedvező a kormány számára. Az amerikai jegybank politikájáról döntő nyíltpiaci bizottság (FOMC) szerdán közölte, hogy egyelőre fenntartja a havi 85 milliárd dolláros eszközvásárlási programot, ami az amerikai pénzcsap nyitva tartását jelenti. A befektetések ezzel biztonságosabbak a befektetőknek, így az olyan kockázatosabb termékek, mint a magyar állampapírok is, kívánatosabbak számukra. A dollárkötvényt ősszel várhatóan olcsóbban tudja kibocsátani a kormány, mint jövőre, amikor az USA már valószínűleg szűkebbre fogja majd a pénzcsapot. Ez viszont arra csábítja a magyar kormányt, hogy most tárazzon be egy nagyobb devizakészletet, mert így olcsóbban fel tudja tölteni a tartalékokat. Ez pedig együtt járna azzal, hogy a következő hónapokban feljebb szökik az államadósság.

Apró szépséghiba, hogy bár rövid távon biztosítottnak látszik az alacsony hozamkörnyezet – amely kedvező terepe a hitelfelvételnek –, ez a mézesmadzag nem csak a magyar kormány számára vonzó. A feltörekvő piacokat, így Kelet-Európát is vizsgáló Timothy Ash arra számít, hogy Törökország, Lengyelország, Szerbia, Örményország, Ukrajna, Szlovénia, Fehéroroszország is új dollárkötvénnyel léphet a piacra. Sőt, Litvániát, Lettországot és Romániát is elcsábíthatja a kedvező környezet, pedig nekik egyébként nem lenne szükségük most pénzre. Viszont minél több kötvényt dobnak piacra, annál feljebb szorítják a hozamokat, rontva egymás helyzetén, ezért fontos lesz, hogy Magyarország mikor megy oda a kondérhoz.

Hosszabb távon jót tehet, ha alacsony kamattal sikerül devizaforrást szerezni, rövid távon azonban óhatatlanul az adósságot növeli, méghozzá terven felül. Ha az állam tényleg jelentős mértékű dollárkötvényt bocsát ki, akkor a kormány nagy valószínűséggel nem tudja lejjebb szorítani az adósságot a tavalyi 79,2 százaléknál.

A jelekből úgy látszik, a kormány tisztában van ezzel, és már meg sem próbálja megnyerni a választások előtt az adósság elleni harcot. Nem kedvez a harcának, hogy az infláció jóval a várt 5,2 százalék alatt jár. Nem is kevéssel: a rezsicsökkentés miatt nyáron már tartósan 2 százalék alá került, ráadásul őszre a kormány újabb rezsivágást tervez. Az infláció az adósok barátja, mert segít csökkenteni az adósság értékét, az alacsony infláció tehát ezúttal kedvezőtlen. A növekedés sem úgy alakul, ahogy a kormány remélte, az első negyedév még csúnya szűkülést hozott, a második negyedév pedig csupán szerény 0,1 százalékos emelkedést az első negyedévhez képest. Az adósságmutatót az adósság év végi szintje alapján mérik, a devizaadósságot pedig az akkori forintárfolyam alapján számítják át. Az euróval szemben 300-as szintre beragadó forint gyengesége nem segít az adósságráta leszorításában.

A kedvezőtlen gazdasági adatok mellett a kormány sem úgy viselkedik, ahogy egy eladósodottnak illene. Egyrészt az uniós pénzek befagyasztása miatt a tervezetten felül kellett hitelt felvenni, másrészt le is mondott a 2,7 százalékos hiánycélról erre az évre – a nagyobb hiányt pedig csak adóssággal lehet betömködni. A kormány benyújtott egy olyan törvénymódosítást, amely eltörli az a képletet, aminek alapján a magyar adósságszabály teljesülését számolni kellett. Ezt a képletet az unió és a Költségvetési Tanács is kritizálta, viszont nem mutat jól, hogy a kormány éppen akkor törli el, amikor körvonalazódik az adósság elleni harc kudarca.

Az államadósság felülkerekedése akkor a leglátványosabb, ha figyelembe vesszük, hogy a kormány 2011-ben elégetett 3000 milliárd forintnyi nyugdíjvagyont, amely a jövő magyar nyugdíjasainak fog hiányozni. Az állam körülbelül 1500 milliárd forintnyi adósságot azonnal bevont, további milliárdokat felhasznált a hiány csökkentésére, ráadásul a nyugdíjmegtakarítások visszaterelésével évi 370 milliárd forint körüli összeggel is gazdagította a költségvetést. Az adósságszint 2011 első negyedévéről a második negyedévre hirtelen apadt, 2012 első negyedévéhez mérve pedig körülbelül 4 százalékpontos adósságcsökkenésnek felelt meg. Ez a 4 százalék a félretett pénz elégetésével jött létre, nem valódi adósságcsökkentéssel, és mégsem volt elég az államadósság megfékezéséhez.