Kiderült, kiknek nincs még bankszámlájuk Magyarországon

Ezen tanulmány célja azon egyének csoportjainak felkutatása volt, akik nem veszik igénybe az alapvető pénzügyi szolgáltatásokat, hiszen

az elektronikus fizetési módok elterjedése elősegítheti a gazdaság növekedését, többek között a társadalmi költségmegtakarítás által.

Ezek a csoportok lehetnek a pénzügyi beilleszkedést elősegítő programok legfőbb célcsoportja.

A Világbank 2017-es adatai szerint Magyarországon a lakosság 75 százalékának volt bankszámlája, 6 százalékpontnyi különbség volt férfiak és nők között, illetve 12 százalékpontnyi különbség a leggazdagabb 60 százalék és a legszegényebb 40 százalék között a bankszámla-tulajdonlást tekintve. Az adatokból az is látszik, hogy a korral, az iskolázottsággal és az aktv munkaerőpiaci jelenléttel nő a bankszámla-tulajdonlás valószínűsége. Ezek az adatok megfeleltek egy 2015-ös hazai kutatás eredményeinek is, de a tanulmány szerzői egy másik, 2017-es hazai kutatás adataira támaszkodtak.

A kutatók azt látták, hogy nincsenek nemi különbségek, azaz a minták alapján a nők nem használják kevésbé a bankszámlát vagy a bankkártyát, mint a férfak. Az, hogy valaki a köz- vagy a magánszférában dolgozik, szintén nem segít megérteni azt, hogy miért nem veszik igénybe az alapvető pénzügyi termékeket.

A végzettség, a jövedelem és a munkaviszony viszont mind szignifkánsan növelik az alapvető pénzügyi szolgáltatások igénybevételét.

Ezen hatások önmagukban természetesen nem meglepőek.

A földrajzi elhelyezkedést tekintve Közép-Magyarországhoz képest három régióban is szignifkánsan kisebb a bankkártya-tulajdonlás, még az összes többi változó figyelembevétele után is. A településtípus szerint különbségek is jelentősek,

kisebb településeken kevésbé veszik igénybe az alapvető pénzügyi szolgáltatásokat,

valószínűsíthetően sok esetben azért, mert azok helyben nem elérhetőek.

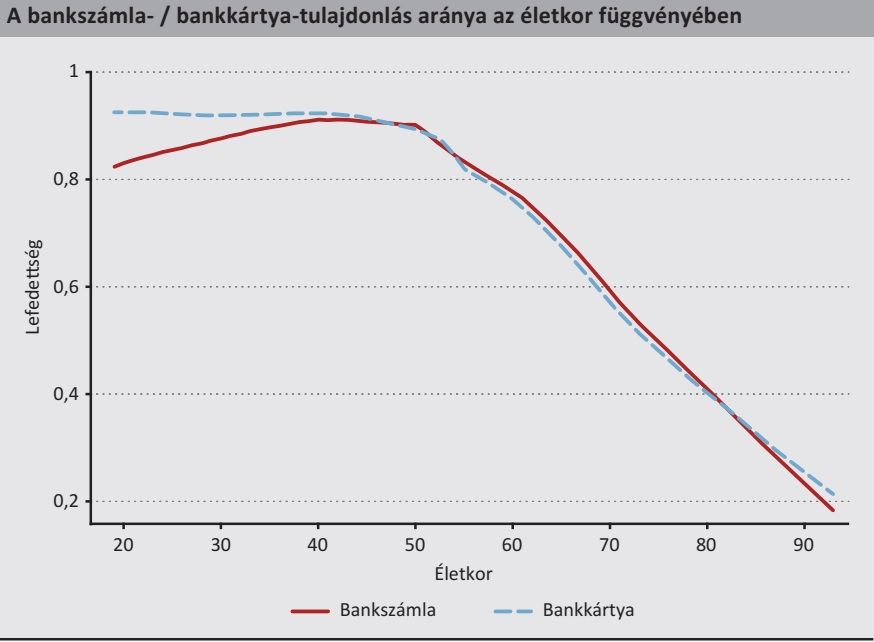

A kutatók a regressziós - azaz több változó között fennálló kapcsolatot kereső - elemzésükben arra jutottak, hogy a nem és a közszférás munkavállalás nem hat ki érdemben arra, hogy kinek van bankszámlája és kinek nincs, a regresszióból az látszik, hogy a korral nő a vizsgált pénzügyi termékek tulajdonlásának valószínűsége, de a növekedés üteme egyre csökken, sőt az idős embereknél az alapvető pénzügyi termékek használata is csökken.

Jelentős hatásként mérték viszont a kutatók a plusz egy év iskolában töltött évet, amely 3,4/2 százalékkal növeli a bankszámla/bankkártya tulajdonlás valószínűségét.

A jövedelemnek szintén szignifikáns pozitív hatása van,

100 ezer forinttal magasabb jövedelem 5,2/8,8 százalékponttal növeli meg a bankszámla/bankkártya használatát,

azaz itt a hatás a bankkártya-tulajdonlásra erősebb.

Szintén nagyon erős hatása van annak,

ha valaki dolgozik, ugyanis ez több mint 10 százalékponttal emeli a vizsgált pénzügyi termékek használatát,

minden egyéb változó változatlansága esetén. A regionális változók azt mutatják, hogy Közép-Magyarországhoz képest Dél-Dunántúlon és Észak-Alföldön veszik kevésbé igénybe az alapvető pénzügyi szolgáltatásokat.

A teljes tanulmány Hitelintezetiszemle.mnb.hu oldalról tölthető le.