Al Capone szó szerint mosodákban fehérítette a pénzt

Habár a pénzmosás (angolul money laundering) mint kifejezés csak az 1900-as években jelent meg, maga a tevékenység sokkal hosszabb múltra tekint vissza. Állítólag

gazdag kínai kereskedők már 3 ezer éve – attól való félelmükben, hogy az uralkodóik szemet vetnek a pénzükre – külföldre menekítették a vagyonukat,

vagy túlárazott befektetéssel, gyorsan pénzzé tehető vagyontárgyak segítségével igyekeztek elrejteni a jövedelmüket.

Nyilván ez némileg különbözik a mai pénzmosástól annyiban, hogy nem feltétlenül bűncselekményből, illegális forrásból származó pénzt igyekeztek legális forrásból származóként feltüntetni. Manapság leginkább adócsalók, drogkereskedők, sikkasztók vagy terroristák igyekeznek követhetetlenné tenni a piszkos pénzek útját a különböző országokban vezetett bankszámlákon keresztüli ide-oda utalgatásokkal.

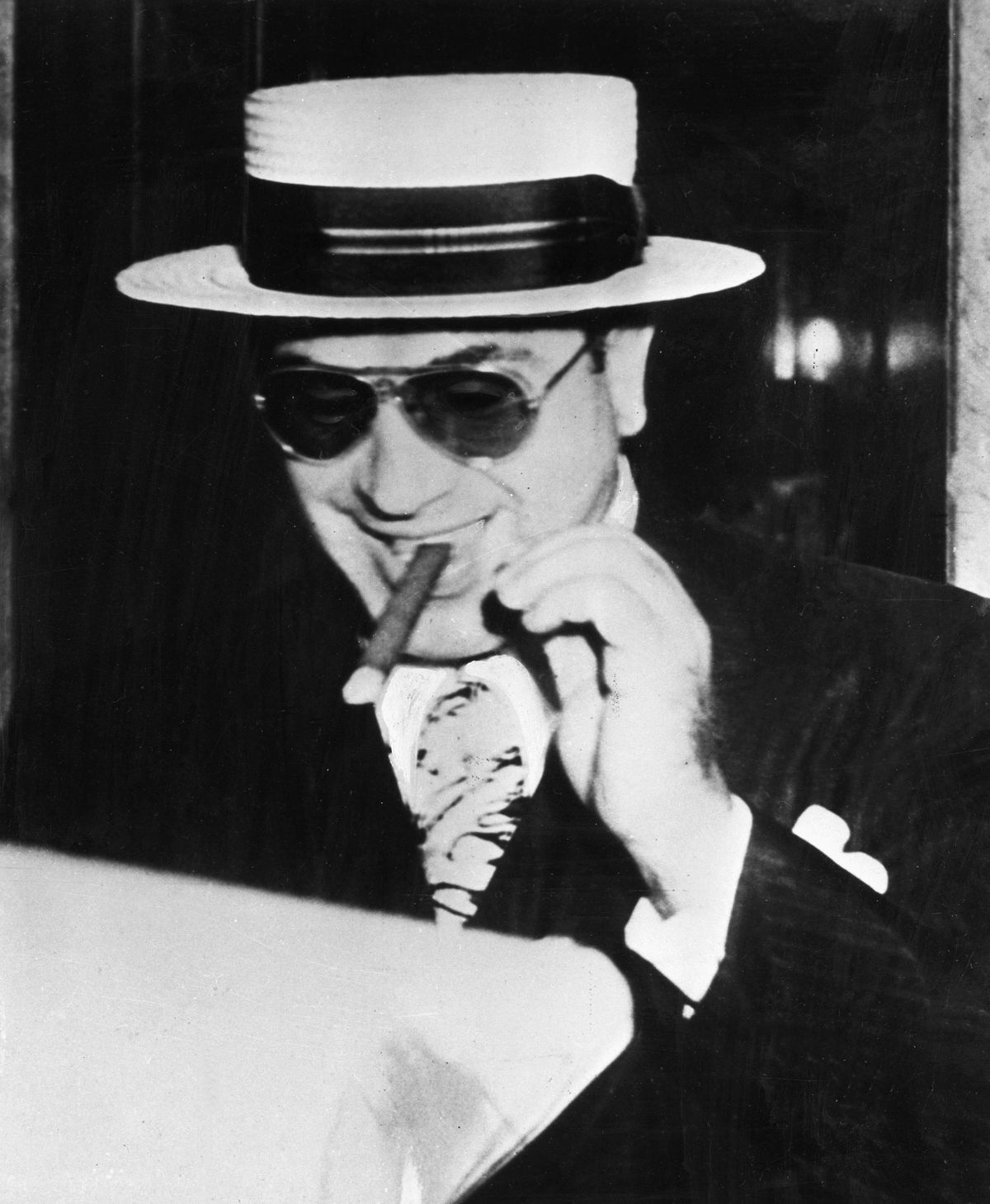

Az 1920-as években Al Capone, a chicagói bűnbanda feje

az alkolhocsempészetből, prostitúcióból, szerencsejátékból, fegyverkereskedelemből, zsarolásból és egyéb illegális tevékenységből származó jövedelmét „fehérítette ki” a pénzérmékkel működő mosodáiban.

Ezek viszonylag állandó és nagy pénzforgalmához ugyanis könnyű volt „hozzákönyvelni” az illegális forrásból érkező bevételeket.

Mai áron számolva évente közel másfél milliárd dollárnyi illegális pénzt kellett fehérre mosnia, amit főként olyan befektetésekkel oldott meg, amelyek tulajdonosi szerkezete átláthatatlan volt, így a fekete pénz eredetére sokáig nem derülhetett fény.

Gyakorlatilag ezért is kötődik a pénzmosás fogalma Al Capone-hoz és az olasz maffiához: tevékenységüket, egész pontosan a mosodákat már akkor „Laundromats-nak” keresztelték, utalva a maffia által működtetett ruhamosodákra.

Nem véletlen, hogy a hatalmas mennyiségű illegális bevétel eltűntetése egyre nagyobb nehézségeket okozott a bűnszervezetnek, és adócsalás vezetett végül Al Capone bebörtönzéséhez.

Jeffrey Robinson pénzügyi szakíró azonban cáfolja a legendát, szerinte

a pénzmosás szó először 1973-ban, a Watergate-botrány kapcsán merült fel, amely végül Richard Nixon amerikai elnök lemondásához vezetett.

A pénzmosás folyamata három fázisból áll:

1. Elhelyezés

Ebben a szakaszban válik el az alapbűncselekménytől a megszerzett illegális jövedelem, és kerül be a pénzügyi rendszerbe, például egy bankba történő készpénz-befizetés által. Ekkor még nagy a kockázat, mert a nagy mennyiségű készpénz könnyen felkeltheti a hatóságok figyelmét.

Ilyenkor jellemzően büntetlen előéletű közvetítőket alkalmaznak, akik egy vagy több számlán pénzt helyeznek el, az azonosítási kötelezettség alsó határa – hazánkban ez 3,6 millió forint – alatt,

majd bizonyos összeg elérése után átutalják a pénzt egy gyűjtőszámlára. Az elhelyezésnek szintén gyakori módja, hogy a piszkos pénzt nagy készpénzforgalmú helyek – például benzinkutak, mosodák, kaszinók, autómosók – bevételei közé vegyítik és közösen helyezik el őket a bankokban.

2. Rétegzés

A második lépés célja, hogy az illegális jövedelem eredete és az elkövető közötti kapcsolat egyre kevésbé legyen felfedhető – olvasható a Bankok a történelemben: Innováció és válságok című kötetben, amelyet a magyar jegybank adott ki.

A pénzt – sokszor összetett fantom- és offshore-céghálózatokon keresztül – fiktív vállalkozások számláira utalják, s ezt számos alkalommal megismétlik.

A cél, hogy minél több, legálisnak tűnő tranzakciót hajtsanak végre. A pénzt tehát ide-oda utalgatják különböző országok számlái között, eközben pénznemet váltanak, nagy értékű eszközöket (ingatlanokat, autókat, hajókat, drágaköveket) vásárolnak, ami lehetetlenné teszi azok eredetének felderítését.

3. Integrálás

Az utolsó fázisban az illegális jövedelem visszakerül a legális gazdaságba, s ekkor a pénzmosó már törvényes magyarázatot tud adni a birtokában lévő pénz eredetére. Valós vállalkozásokba fekteti a pénzt, s ezeken a cégeken keresztül ér el bevételt, mely után adót fizet. A folyamatból kitűnik az is, hogy

a pénzmosásnak nem célja profit elérése, sőt, nem ritka a 20-30 százalékos veszteség sem, mire a pénz végigjárja a maga útját.

Ez egyébként rosszul jön a legálisan működő versenytársak számára, hiszen a pénzmosó vevőként például magasabb áron is megveszi a kiszemelt ingatlant vagy műtárgyat, ami tönkreteszi a tisztességesen működőket.

Szakmai körökben a pénzmosás egyik klasszikus esete egy kolumbiai ügy. Egy Harvardon végzett közgazdász, Franklin Jurado 1996-ban ismerte be közreműködését Jose Santacruz-Londono kolumbiai drogbáró profitjának tisztára mosásában.

A szakértő a kokaineladásokból származó készpénzt elhelyezte különböző panamai bankokban. Ezután a panamai számlákról átutalta az összegeket 9 európai ország 68 bankjába, több mint száz számlára.

Gondosan ügyelt arra, hogy mindegyik tranzakció tízezer dollár alatt maradjon, így elkerülhette a bankok tranzakciószűrő rendszereinek jelzéseit.

Ezeket az összegeket visszautalták volna Európából a drogbáró legális üzleteinek megalapításához, ám Jurado ekkor lebukott.

Egy monacói bank csődje kapcsán indított vizsgálat ugyanis feltárta, hogy számos bankszámla kapcsolódik a nevéhez, és 36 millió dollárt mozgatott át különféle számlákon. A közgazdászt végül hét és fél évre ítélték.

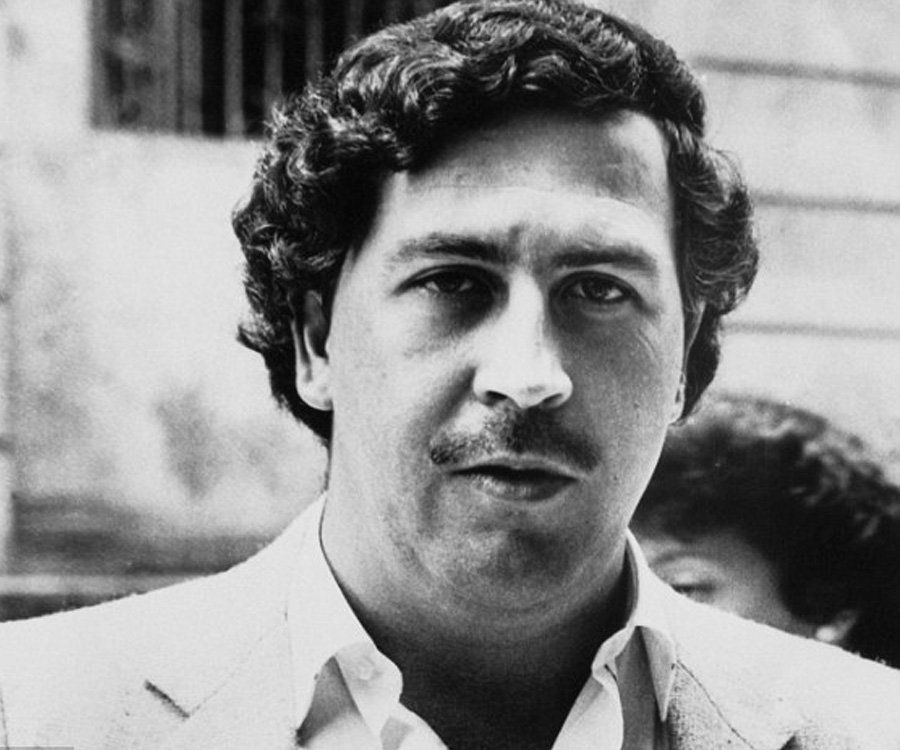

A legendás kolumbiai kokainbáró, Pablo Escobar olyan tempóban termelte a pénzt a drogkereskedelemből, hogy nem tudta elég gyorsan tisztára mosni. A kokainbanda éves bevételét 22 milliárd dollárra becsülték a nyolcvanas évek közepén, és

állítólag évente 2 milliárd dollárt kellett leírni csak azért, mert az átmosásra váró pénzt megrágták az egerek és a patkányok.

A brit HSBC pénzintézet is jelentős pénzmosási botrányba keveredett, amikor a mexikói tranzakciókat alacsony kockázatúnak kezelte, így a mexikói Sinaloa és a kolumbiai Norte del Valle kartellek a bankon keresztül könnyen tisztára mostak közel egymilliárd dollárt.

De hasonlóan járt el a bank iráni és észak-koreai milliárdokkal is. Adminisztrációs „tévedésük” miatt mintegy 2 milliárdos büntetést kellett fizetniük.

Az amerikai Wachovia bank is a mexikói kartellek pénzét mosta akarva-akaratlanul, az amerikai hatóságok szerint 378-420 milliárd dollárnyi, bűnügyekhez köthető, de legalábbis gyanús tranzakciót nem ellenőrzött a pénzintézet.

Időnként politikusok is pénzmosás-gyanúba keverednek: egyes becslések szerint 3,5 milliárd, mások szerint 7 milliárd dollár tűnt el a Malaysia Development Berhadból, a 2009-ben létrehozott maláj nemzeti vagyonalapból.

Az ügy 2015-ben pattant ki, amikor a miniszterelnök, Najib Razak számláján hirtelen megjelent 700 millió dollár.

A pénz elvileg a szaúdi királyi család ajándéka volt, és az ügyészség gyorsan tisztázta is a politikust, ám a gyanú szerint a tranzakció része lehetett annak a vagyonnak, amelyet egy befolyásos maláj üzleti kör sikkasztott el a közpénzből létrehozott alapból.

A világ a 20. század második felében ismerte fel, hogy egyértelmű és szigorú szabályozásra van szükség a pénzmosás visszaszorítása érdekében. Az első pénzmosás elleni szabályok az amerikai banktitokról szóló törvényben lelhetők fel, ahol meghatározták a bankok jelentéstételi kötelezettségét a tízezer dollár feletti tranzakcióknál.

A nemzetközi szabályozás az 1980-as évekre nyúlik vissza, amikor az Európa Tanács Miniszteri Bizottsága elfogadta a bűncselekményekből származó pénzösszegek külföldre szállításának és biztonságba helyezésének megakadályozásáról szóló ajánlást. Az Európai Unió (EU), az ENSZ vagy a pénzmosás elleni Pénzügyi Akciócsoport (FATF) azóta számos egyezményt és ajánlást fogadott el a pénzmosás megelőzése témájában.

Az EU 1991-es irányelve még a kábítószeres bűncselekményeket követő törvényellenes tevékenységként határozta meg a pénzmosást, majd 2001-ben szélesítették a pénzmosás alapjaként megjelenő bűncselekmények körét (például súlyos csalás, vesztegetés, korrupció). Azóta még két irányelvet fogadtak el a témában, amelyekben részletesebb követelményeket írtak elő az ügyfelek azonosítására.

A 2011-ben létrehozott európai felügyeleti hatóságok is jelentős szerepet játszanak az európai pénzmosás és terrorizmus-finanszírozás elleni küzdelemben.

A pénzmosással kapcsolatos első magyar törvény 1994-ben született meg. A jogszabály számos olyan pénz- és tőkepiaci szereplőre kiterjedt, amelyek szolgáltatásait kihasználva lehetőség adódhatott a bűncselekményekből származó jövedelem tisztára mosására.

A 2003-as második törvény szélesítette a törvény hatályát, a 2007-es és a 2017-es szabályozás pedig az uniós irányelveknek való megfelelést biztosítja. A szolgáltatók legfontosabb feladatai közé tartozik a belső, pénzmosás elleni alkalmazott kijelölése. Ez a személy felel a belső pénzmosás-megelőzési rendszer és szabályzati környezet kialakításáért, valamint az oktatásért.

Megfelelően kell számba venni a szolgáltatót érintő pénzmosási kockázatokat, és a törvényben meghatározott esetekben el kell végezni az ügyfél átvilágítását. Természetesen folyamatosan ellenőrizni és szűrni kell az ügyfelek tranzakcióit, és a gyanúsakat a Nemzeti Adó- és Vámhivatal (NAV) kijelölt szervezeti egységének kell jelenteni.

2016-ban egyébként majdnem kilencezer, pénzmosás vagy terrorizmus-finanszírozás gyanújára utaló bejelentést tettek a hazai bankok és más szolgáltatók a NAV pénzmosás elleni irodájánál.

A kérdéses esetekben milliárdok továbbutalását akadályozták meg. 2018-tól jelentősen nőttek az alkalmazható büntetési tételek: a pénzügyi szolgáltatók, befektetési szolgáltatók és biztosítók esetén 500 millióról 2 milliárd forintra, egyéb szolgáltatók (pl. árukereskedők, adószakértők, ingatlanfejlesztők vagy -közvetítők, könyvvizsgálók) esetén 20 millióról 400 millió forintra emelkedett a kiszabható bírság.