Ezek a legnépszerűbb befektetési alapok, ahol jól fial a pénze

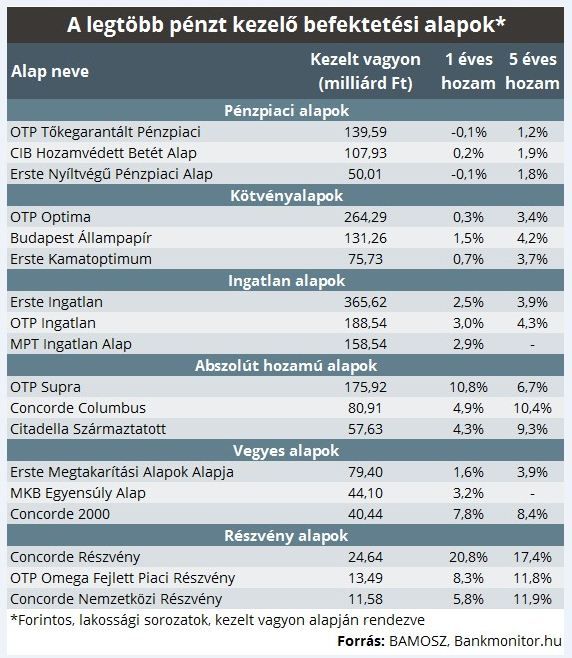

Számtalan módja van annak, hogy a befektetési alapokat listákba rendezzük, a Bankmonitor most azokra az alapokra fókuszált, melyek nagy eséllyel bárki megtakarításai között megtalálhatók. Mégis, hogy lehetséges ez? Csak azokat a befektetési alapokat nézték meg, melyek kategóriájukban a legnagyobb vagyonnal rendelkeznek. Márpedig, ha sok pénz van bennük, akkor jó eséllyel bárki szembetalálkozhatott velük.

A lekért adatok a cikk megírásakor fennálló állapotot tükrözik, vagyis azt adják vissza hűen, hogy mire voltak képesek a legnagyobb alapok az év felét bő egy hónappal elhagyva.

Szándékosan nemcsak az egyéves, hanem az ötéves hozamot is feltüntettük, hiszen a pénzpiaci és kötvényalapokon kívül mindegyik kategóriára igaz, hogy érdemes hosszabb távon is megtartani őket.

Ekkor jön ugyanis ki az a potenciál, ami bennük van.

Ahogy már azt korábban is látni lehetett,

a pénzpiaci alapok nem tudták tartani a lépést a többiekkel,

a három legnagyobb alap közül ketten is 0,1 százalékos veszteséget szenvedtek el egyéves időtávon. Az OTP esetében a tőkegarancia él, vagyis a bank külön kipótolja 14 napon túli visszaváltás esetén az esetleges veszteséget. A CIB esetében a befektetési politika az, ami a minimális nyereséget előre vetíti. De valljuk be, 0,1 százalék ide vagy oda, nem sokat jelent manapság.

A kötvényalapok is a leszakadók táborába tartoztak,

de ez érthető annak fényében, hogy az alapkezelők csak a mindenki által megvásárolható állampapírokból válogathatnak. A három legnagyobb alap közül a Budapest alapja emelkedett ki, ami a duplája volt a vagyon alapján dobogón végzett második legjobb alap teljesítményének. De ez még mindig kevés, ha a lakossági állampapírok 2 százalékos teljesítményével vetjük össze.

Nem kell külön hangsúlyozni, hogy az ingatlanalapok ismét rivaldafénybe kerültek. Egyelőre a formájukat tartják is, a legtöbb pénzt kezelő alapok 2,5-3 százalékot hoztak egy év alatt.

A nagy kérdés, hogy mennyire tudják ezt a jövőben is fenntartani, valamint megéri-e egy többéves és jobban hozó lakossági állampapír helyett egy kockázatosabb ingatlanalapot tartani.

Mert valljuk be, ha egy 3 év múlva lejáró prémium államkötvényt választunk, akkor az 3,55 százalékot fizet és még feljebb fog menni a kamatozása.

A listánkon el is érkeztünk az egyik leginkább érdekfeszítő részhez, méghozzá az abszolút hozamú alapokhoz. Itt az alapkezelők akkora szabadságot kapnak, amivel nincsenek elérhetetlen célok, de benne van a pakliban, hogy valaki nagyot hibázik. A legnagyobb alapok viszonylag jól helytálltak, bár a dobogón kimagasló teljesítményt nyújtott egy év alapján az OTP Supra. A sorrend viszont alaposan megváltozik, ha az ötéves teljesítményeket vesszük alapul, ekkor ugyanis a Concorde Columbus veszi át a vezető helyet.

A vegyes alapok szintén a legnépszerűbbek napjainkban, ehhez képest viszont elég hektikus volt az eredményük. A végletek 1,6 százalék és 7,8 százalék éves alapon, ami nagyon nagynak mondható. Persze az igazsághoz az is hozzátartozik, hogy

minden vegyes alapot egy kategóriába soroltunk, így egy kockázatosabb és éppen a fonalat jobban elkapó alap magasabb teljesítményre volt képest.

Ilyen téren az járt igazán jól, aki a Concorde 2000 alapban tartotta a pénzét.

Végül, de nem utolsó sorban a részvényalapokról is meg kell emlékezni. Itt sokkal kiegyensúlyozottabb a mezőny, legalább is, ha a vagyon alapján nézzük. A legtöbb pénzt kezelő alapok elég magas hozamot tudtak hozni éves alapon, a Concorde Részvény például majdnem 21 százalékot ért el egy év alatt. Ez is jól mutatja, hogy ha hajlandók vagyunk kockáztatni, akkor képesek lehetünk az állampapírokat is többszörösen meghaladó hozamot elérni.

A következő kalkulátorral kiderítheti, hogy melyik a legjobb állampapír befektetés!