Teljesen kisöpörték mára a devizahiteleket

Mára nálunk mindössze fél százalék alá került a lakossági devizaadósság aránya a GDP-hez viszonyítva, amely a régióban az egyik legalacsonyabbnak számít.

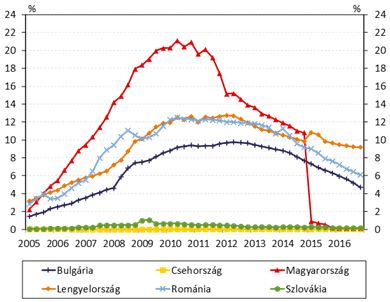

A régiós országok közül Szlovákiában és Csehországban alig jelentek meg devizahitelek, Lengyelországban azonban továbbra is jelentős az arányuk.

Varsóban már megszületett a kormányzati elhatározás a devizahitelek átváltására, ám idáig még nem történt meg.

A hazai háztartási hitelezés válság előtti időszakát a devizaalapú hitelezéssel párhuzamosan a kockázatok növekedése jellemezte. A magasabb kockázatú devizaalapú eladósodás elterjedése 2004-től, a svájci frank alapú hitelek rendkívül gyors térnyeréséhez köthető.

A forint és svájci frank sokáig stabil árfolyamának, a magas magyar alapkamatnak, a lazább költségvetési politikának és a felfokozott, optimista jövedelemvárakozásoknak köszönhetően az árfolyamkockázat széles körben alulértékelt volt.

A lakáshitelezés állami kamattámogatásának megszüntetése tovább erősítette az alacsony kamatozású hitelek iránti igényt.

A devizahitelek térnyerése kiszorította a magas kamatozású forinthiteleket, és számottevően hozzájárult a háztartások hitelfelvételi kedvének fokozódásához. A túlfűtött hitelezés eredményeképpen a lakosság a reális hitelfelvételi kéépességétől elszakadva jelentősen eladósodott, ráadásul mindez kiegészült az árfolyamváltozás előre nem kalkulált kockázataival.

A válság alatt az árfolyamváltozás hatására jelentősen megemelkedett a lakosság forintban mért hiteltartozása és a havi törlesztőrészletek nagysága, ami jelentős stabilitási kockázatot okozott a háztartásoknak, és ezen keresztül az egész nemzetgazdaság számára.

A devizahitel-adósok helyzetének rendezésére több intézkedés is született (pl. a végtörlesztés, árfolyamgát), de a devizahitelek rendezése átváltásukkal vált teljessé. A forintosításról és elszámolásról szóló törvénynek megfelelően 2015 márciusában megtörtént a deviza-jelzáloghitelek átváltása forintra, és az egyoldalú szerződésmódosítások semmissé váltak.

Ekkor a bankszektor mintegy 2800 milliárd forint értékű deviza jelzáloghitele került átváltásra.

Ennek hatására a devizahitelek aránya a teljes háztartási hitelállományon belül 5 százalék alá csökkent, amit a gépjárműhitelek és személyi kölcsönök 2015. decemberi forintosítása tovább csökkentett (mintegy 100 milliárd forint értékű hitel átváltásával),

megközelítve végül az 1 százalékot, mely hónapról hónapra a törlesztéseknek köszönhetően a nullához konvergál.

Ezzel az intézkedéssel nemcsak a bankszektor vált jelentősen biztonságosabbá, de megakadályozta a pénzügyi szektor és - az átgyűrűző hatásokon keresztül - a gazdaság lehetséges instabilitását.

Nemzetközi összehasonlításban szintén szembetűnő volt hazánk magas devizahitel állományán keresztüli sérülékenysége, amely azonban a forintosítással jelentősen és gyorsan megváltozott.

A fenntartható növekedés egyik elengedhetetlen feltétele egy jól működő bankrendszer. Ennek a legfontosabb jellemzői a sokkellenálló képesség, az egészséges, ugyanakkor kezelhető kockázatvállalás.

Ez megfelelően támogatja a gazdaságot, az innovációt és a hatékonyságot, a versenyképes környezetet és az egészséges jövedelmezőséget. Az MNB 2013-tól a pénzügyi felügyelet feladatkörét is átvette, így ezzel a mandátummal „felvértezve" több lépést is tett ezen cél elérése érdekében. Az intézkedések egy csoportja a bankszektor hatékony finanszírozását és likviditási helyzetét kívánja biztosítani, míg a második csoport

célja a körültekintő háztartási hitelezés biztosítása, amely az adósságszolgálati terheket és a hitelbiztosítékokat veszi alapul.

Ami a jövőt illeti, a lakossági hitelek újabb felfutása során a legfontosabb feladat annak biztosítása, hogy a kockázatok továbbra is fenntartható mederben maradjanak, a hitelezés óvatosan történjen.

A lakáshitel piacon megjelenő új folyósítások esetében lényeges, hogy nem csak a hitelezés mennyiségben, hanem minőségben is változtak. A jegybank a körültekintő és óvatos hitelezés érdekében 2015-ben adósságfék szabályokat vezetett be, amely az adós jövedelme és az ingatlan értéke arányában hitelplafont vezetett be.

Ezen kívül a fogyasztóbarát hitelek bevezetése azt szorgalmazza, hogy a megfelelő áron (kamatokkal, díjakkal) hitelezzenek a bankok.

A kamatlábak és a hitelek költségének összehasonlításakor megfigyelhető, hogy a bankok által alkalmazott felár régiós összehasonlításban magas, különösen azoknál a hiteleknél, amelyek egy évnél hosszabb, fix kamatozásúak.

Ez magában hordozza bizonyos piaci szereplők kiemelkedő erejét, így a bankverseny gyengeségét és az egyes banki termékek egyszerű összehasonlíthatóságának hiányát.

Az egyes termékek átláthatóságának és könnyebb összehasonlíthatóságának biztosítása, valamint a fenntartható hitelezési folyamatok támogatása érdekében

az MNB 2017 júniusában kezdeményezte a jegybank által minősített fogyasztóbarát lakáshitelek bevezetését.

Egyrészt a tanúsítás

hozzájárulhat a verseny élénkítéséhez, és ezáltal a kamatfelárak csökkentéséhez.

Másrészt – a körültekintő hitelfelvétel megerősítésével – a fogyasztóbarát hitelprogram támogathatja a fogyasztók széles körét abban, hogy megismerkedjenek és hozzájussanak szerezzenek olyan termékekhez, amelyekre hosszú távú kiszámíthatóság, átlátható feltételek, és könnyű hitelkiválthatóság a jellemző.