Az eurót pofozhatja a Valutaalap döntése

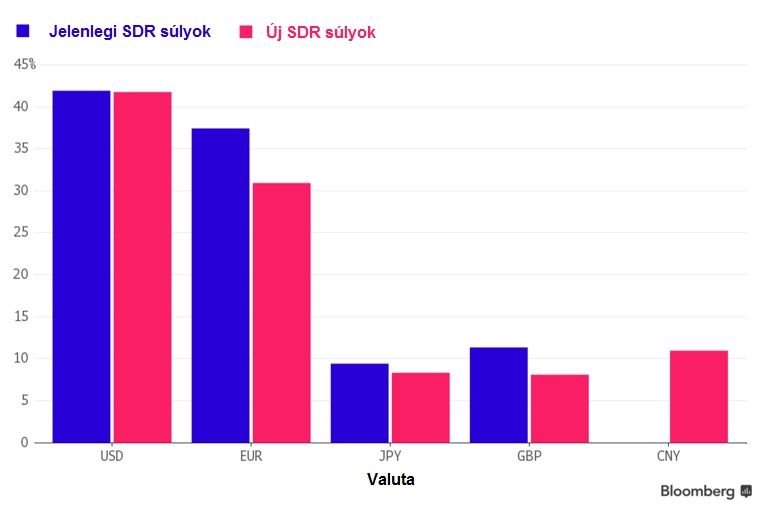

Az IMF igazgatósága megállapította, hogy a renminbi (jüan) megfelel a felvételi követelményeknek, ezért 2016. október 1-jei hatállyal ötödik devizaként felvette a kosarat alkotó devizák, az amerikai dollár, az euró, a japán jen és a font-sterling közé. A hétfői döntés után egyre világosabb, hogy az euró kaphatja a legnagyobb pofont a jüan előretörésével. A közös fizetőeszköz súlya az IMF SDR kosarában ugyanis 30,93 százalékra csökken a korábbi 37,4 százalékról – írja a Bloomberg.

A jüan 2016. október 1-jén csatlakozik a dollár, az euró, a font és a jen mellé, mégpedig 10,92 százalékos súllyal. Ráadásul a jüan meg fogja haladni a jen és a font súlyát az új kosárban. A dollár 41,73, a jen 8,33, a font pedig 8,09 százalékos részesedéssel bír majd az SDR-ben. Jelenleg a dollár 41,9, a font 11,3, a jen pedig 9,4 százalékos súllyal bír.

Ebből az látszik, hogy az eurót érinti majd a leginkább az átsúlyozás, mivel a többi fizetőeszköz esetében a módosítások mértékei elhanyagolhatók – nyilatkozta Douglas Borthwick, Chapdelaine & Co. brókerház devizarészlegének vezetője.

Az euró egyébként idén 13 százalékot gyengült a dollárral szemben, ami egy évtizede a legrosszabb évnek számít. Ezzel együtt pedig

a jegybankok 2002 óta nem látott alacsony szintekre csökkentették az euró mértékét a tartalékaikban.

Noha a Bloombergnek nyilatkozó elemzők hangsúlyozták, hogy nem kell számítani rövidtávú, hirtelen változásokra, annak minden valószínűsége megvan, hogy idővel a jüan felváltja az eurót a dollár elsődleges alternatívájának szerepében – mondta Mansoor Mohi-uddin, a Royal Bank of Scotland Group piaci stratégája.

Az IMF döntése körül persze komoly számolgatás alakult ki, hogy a jüan szerepének felértékelődése a nemzetközi fizetőeszközök körében mekkora tőkebeáramlást jelenthet a jüaneszközökbe. Arról nagyjából elemzői konszenzus van, hogy rövidtávon nem kell óriási mozgásokra számítani, de közép- és hosszútávon azonban sokkal érdekesebb a helyzet.

Tekintve, hogy az SDR-be való bekerülés alátámaszthatja Kína erőfeszítéseit a jüan és az ország tőkemérlegének nemzetközivé tételével kapcsolatban, az AllianceBernstein (AB) számításai szerint a következő néhány évben a beáramló tőke elérheti a 3 ezer milliárd dollárt – írja a CNBC.

Ezzel párhuzamosan a Morgan Stanleynél úgy látják, hogy a következő 10 évben 2 ezer milliárdos tőkebeáramlásra lehet számítani, melynek legnagyobb része a devizatartalék menedzserek felől érkezhet.

Azontúl, hogy közép és hosszú távon a jegybankok egyre több jüant fognak tartani a devizatartalékok között, emellett számottevően növekedhet a külföldi cégek jüanban kibocsátott kötvény mennyisége is a következő években (fontos kiemelni, hogy csak 2016. október 1-től lép életbe az új SDR-kosár), arról nem is beszélve, hogy az alapkezelőknél is átalakuló portfóliókkal kell számolni, hisz a jüanban denominált eszközök elsősorban a kötvényportóliókban fognak lecsapódni, főként a kínai állam és bankok által kibocsátott kötvények formájában. Már a beáramló tőke nagysága miatt is felfelé mozdulhatnak el az árak, ami ugyanúgy kiterjedhetne majd a kínai részvénypiacokra is. Persze itt az is fontos lenne, hogy a sanghaji úgynevezett A-típusú részvények bekerüljenek az MSCI Emerging Market Indexbe, ami idén nyáron elmaradt, és csak jövő nyáron veszik elő újra a témát. Ezt az indexet a világon közel 1700 milliárdnyi vagyont kezelő alap használja benchmarkként (benchmarkhoz mérten állapíthatjuk meg, hogy az adott befektetés az elvárásokhoz képest jól vagy rosszul teljesített), így ha bekerülnének oda a kínai részvények, akkor automatikusan azokat is elkezdenék vásárolni a portfólió menedzserek