Még fújják a lufit

Jon R. Carnes, az Eos Funds alapkezelője, a tevékenysége miatt "a shortolás királyának" is nevezett pénzügyi szakember az Alapblognak adott interjúban lesújtó véleményt alkot a kínai kormányzat autoriter politikájáról, mely szerinte fedezi a valós eredményeiket hamisító vállalatokat.

Ugyanakkor az amerikai politikai-gazdasági rendszerről sincs hízelgő véleménye. Szerinte a gazdaságot befolyásoló kormányzati intézkedések (mint például az alapkamat alacsonyan tartása) a tőkepiacokra kényszerítik a kisbefektetőket, ezáltal mindenütt árbuborékok képződnek. Carnes persze az elítélt beavatkozások által védett amerikai és kínai tőzsdéken pénzt keres, nem is keveset.

A kínai pénzügyi piacot évtizedekig tanulmányozó Carnes határozott véleménye, hogy a piaci beavatkozás az állam részéről a kínai rendszer lényegéhez tartozik.

Készüljünk fel a jüan (RMB) folyamatos leértékelésére.

Ezt ajánlottam az elmúlt hónapokban és most is ezt mondom mindenkinek, aki Kína iránt érdeklődik – a jüan a világ legdrágább nagy devizájává vált az utóbbi években. Fokozatos leértékelés fogja jellemezni a következő időszakot. Ez persze károkat okoz a Kínával versenyző országoknak, amelyek eddig rengeteget profitáltak a túlértékelt jüanból" – értelmezi a jelenleg kialakult helyzetet a befektető.

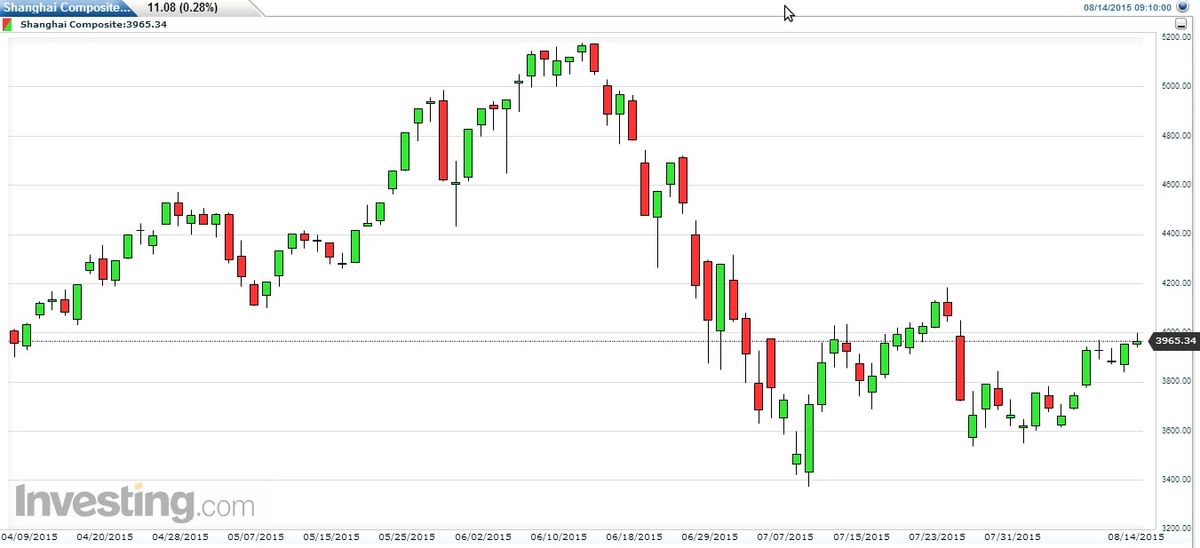

„A kínai befektetők tudják, hogy a kínai tőzsdékre vitt vállalatok jelentős része eltúlozza üzleti eredményeit és vélhetően egyéb pénzügyi csalásokat is elkövet. Emiatt Kínában nincs ember, aki hosszú távra szólóan fektetne be az ottani tőzsdén. A kínaiak kaszinónak tekintik a helyi vállalatokat jegyző (sanghaji) tőzsdéjüket, ahol ők valójában nem befektetőként, hanem szerencsejátékosként lépnek fel.

Rövidtávon kereskednek és tudják, hogy a szereplők legnagyobb része veszíteni fog.

– állítja az alapkezelő, aki úgy látja, hogy a kínai vezetés azt szeretné, ha a tőzsdei cégek hosszú távú befektetésként szolgálnának, csakhogy az embereknek nincs meg a bizalmuk, mert tudják, mennyire rossz állapotok uralkodnak a vállalatirányításban. Az Alapblognak nyilatkozó szakembert felháborítja, hogy hiába hozta nyilvánosságra az ezzel kapcsolatos aggályait évekkel ezelőtt, de szerinte az átláthatóság semmit nem javult.

A helyi befektetők nem is számítanak javulásra, a pekingi vezetés ugyanis vajmi keveset törődik a vállalatirányítás minőségével.

A shortolásra szakosodott befektető a saját bőrén is megérezte a kínai tőzsdekrach hatásait. Azt különösen fájlalja, hogy az ottani hatóságok nemrég betiltották az ilyen tranzakciókat. Carnes szerint saját módszere, a shortolás a befektetők leghatékonyabb védelme olyan vállalatok ellen, amelyek eltúlozzák a pénzügyi teljesítményüket vagy üzleti kilátásaikat.

A shortolás lényege, hogy az eladó a részvények árának esésére számít, ezért rövid időre eladja az adott papírokat (amit amúgy a brókercégétől kért kölcsön, persze manapság ez már nem 'látható' a kattintások mögött). Miután megtörténik az eladás, és valóban esik a papírok ára, a korábbi eladó gyorsan újra visszavásárolja az adott részvényt, de már olcsóbban, mint ahogy eladta - az árkülönbözetet pedig zsebre teszi – olvasható az Investor egy korábbi írásában.

Míg az Alapblog szerzője úgy véli, hogy a kül- és belföldi befektetőnek egyaránt biztonságot nyújt, hogy a kínai komoly vásárlásokkal avatkoznak be a tőzsdék életébe, megakadályozva a drámai árfolyamzuhanásokat, addig Carnes ezzel az állítással élesen szembemegy:

Mindenfajta állami intervenciót ellenzek a tőkepiacokon

- mondta a blognak.

Az alapkezelő meggyőződése, hogy amit a kínai hatóságok csinálnak, annak rengeteg, most még beláthatatlan következménye lesz. Példának a 2000-es év eseményeit hozza fel, amikor a realitásoktól elrugaszkodott árak alakultak ki Amerikában amiatt, hogy a befektetők arra számítottak, tőzsdei zuhanás esetén a Fed beavatkozik az árfolyamok védelmében.

„Az úgynevezett Greenspan Put túlzott spekulációhoz vezetett és most ugyanezt látjuk Kínában. Amikor a kínai bikapiac újraindul, a spekulánsok gátlás nélkül viszik majd az árakat új csúcsokra, hiszen most már tudják, a kínai hatóságok megtámasztják a piacot korrekció esetén” – véli a szakértő.

A befektető elismeri: azzal, hogy a kínai gazdasági rendszer újabban a szabad piac irányába tolódott, rengeteget javított a fenntarthatóságán. De

ez szerinte azzal a fenyegetéssel jár, hogy a kormány legújabb beavatkozása buborékot fúj a kínai ingatlan-, részvény- és devizapiacon egyaránt, amelyek mind túlértékeltek.

Carnes a kínai börzét a szerencsejátékhoz hasonlítja, így ő is csak rövidtávú befektetésekben gondolkodik, a hosszabb távú longpozícióit pedig olyan vállalatokban felvett shortpozíciókkal fedezi, amelyeket várakozásai szerint az eredmény-adatok manipulálása miatt a közeljövőben csalással vádolhatnak majd. A szakember azt mondja, hogy senki se utánozza őt.

A kínai shortolástól eltiltott alapkezelő a vitatott spekulációs módszert a jövőben az amerikai tőzsdéken veti be.