Izzik a levegő a szolárcég körül

Folyamatosan izzik a levegő a SolarCity körül az elmúlt hónapokban. Nem elég, hogy a napenergia biznisz egyre fajsúlyosabbnak számít az energiaiparban, a Tesla Motorst is irányító Elon Musk érdekeltségébe tartozó társaság még rá is tesz erre egy lapáttal a merész növekedési terveivel, és ügyfélállományának folyamatos bővülésével.

Mit csinál a SolarCity?

A vállalat napenergiában utazik, főtevékenység szerint komplett napenergia rendszereket szerelnek be az ügyfeleik számára, de energiaauditot is végez a társaság. Elsősorban lakossági ügyfeleik vannak, de a vállalatok, valamint a kormányzati szektor számára is kínál ilyen jellegű szolgáltatásokat a SolarCity, igaz, ezek súlya az elmúlt negyedévekben egyre inkább csökken.

A SolarCity egyik nagy előnye, hogy alacsony költségek mellett kínálja a fogyasztók számára a szolgáltatásokat. Ez úgy valósul meg, hogy a fogyasztók 10, vagy 20 éves szerződéseket kötnek, így a rendszer beszerelésének kezdeti nagy költségei időben jól eloszlanak. Ennek köszönhetően a hagyományos közműveknél esedékes havidíjaknál alacsonyabb összeget fizetnek az ügyfelek, de lehetőség van akár arra is, hogy valaki egyből megvásárolja a rendszert.

A társaság kezdetben úgy finanszírozta ezt a tevékenységet, hogy a telepített rendszereket eladta egy harmadik szereplőnek, majd visszalízingelte azt. Így a kezdeti nagy költség nem azonnal terheli a céget, a kötelezettségeket a fogyasztótól származó pénzáramlásból, időben elnyújtva tudja finanszírozni. Az utóbbi időben ugyanakkor ennek a pénzügyi megoldásnak a súlya már csökkent, és sok esetben már inkább eszközökkel fedezett értékpapírokat (ABS) bocsát ki a vállalat A finanszírozási logika azonban nem változott ezzel sem, hiszen továbbra is a fogyasztók rendszeres törlesztései szolgálnak a pénzügyi források fedezeteként.

Az elmúlt hónapokban pedig új területre is megpróbál betörni a társaság, a hagyományos napenergia rendszer felállító szerepkört napelemgyártással bővítené ki a SolarCity. A napelemgyártó Silevo megvásárlásával csökkentenék a beszerzési költségeiket, ami a teljes rendszer olcsóbbá tételének következtében versenyelőnyt jelenthet, nem beszélve a vertikális integráció kapcsán keletkező pozitív szinergiákról.

Imádják a napelemeket, de…

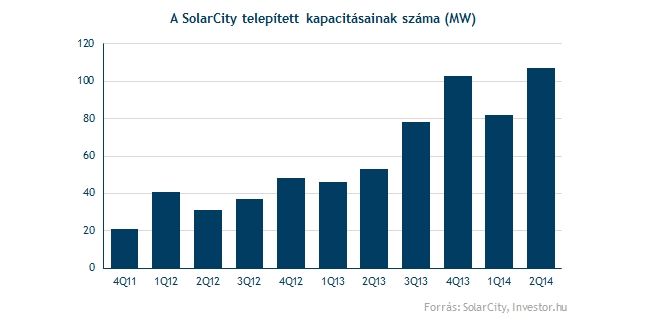

A SolarCity egyre nagyobb népszerűségnek örvend a lakosság körében, 2014 második negyedévének végére már közel 130 ezer ügyféllel rendelkeztek. Közben a telepített kapacitások nagysága is emelkedik, összesen már több mint 750 MW-nál tart a vállalat, a második negyedévben pedig újabb 218 MW kapacitásra érkezett megrendelés, amit majd a következő hónapokban fog telepíteni a SolarCity.

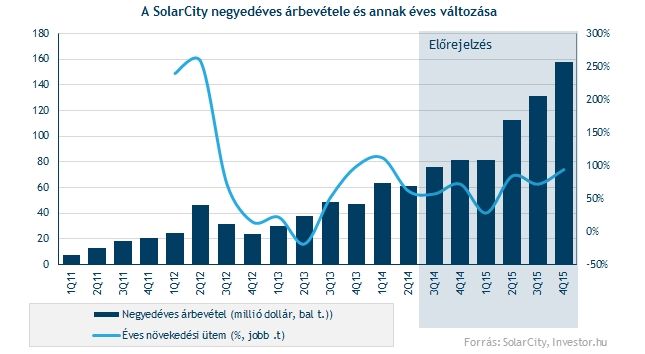

Nem meglepő, hogy az elmúlt negyedévekben így egyre nagyobb pénzáramlást biztosítanak a rendszerek a SolarCity számára. A negyedéves árbevétel növekedési üteme egyre nagyobb méreteket ölt éves alapon, az utóbbi egy évben már 200 millió dolláros árbevételt ért el a társaság.

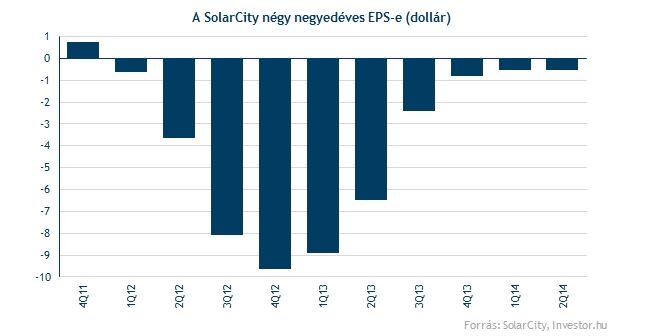

Nyereséget ugyanakkor egyelőre még nem képes elérni a SolarCity negyedéves alapon, miután a működési költségek (főleg marketing és értékesítés) jelentős részét teszik ki az árbevételnek. A tisztított EPS 2011 óta nem volt pozitív, ráadásul az elemzők a következő évekre sem várnak nyereséget a napenergiában utazó társaságtól.

Terjeszkedni kell

A költségek magas szintjét azonban leginkább a marketingköltségek okozzák, melyek alapvetően a minél nagyobb kapacitásrendelést segítik. Ebben pedig egyre hatékonyabb a cég, wattonként már csak 0,48 dollárt tesznek ki a költségek, ami nem is meglepő, látva az egyre több telepített kapacitást, és a megrendelések számának közel 100 százalékos emelkedését egy negyedév alatt.

A társaság számára pedig kulcsfontosságú, hogy minél több kapacitást tudjon telepíteni, miután 2017-től 30 százalékról 10 százalékra csökken a napenergiarendszerekre kapott kormányzati támogatás mértéke. (Ezeket a támogatásokat a SolarCity bonyolult lízingstruktúrán keresztül tudja érvényesíteni, melyet a pénzügyi irodalom "Tax Equity” néven említ.)

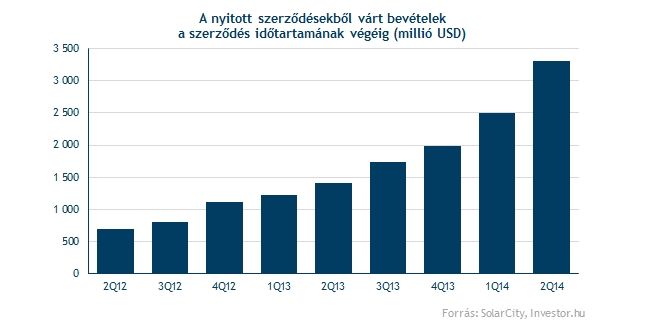

A SolarCity-ben rejlő potenciál inkább hosszabb távon érvényesülhet, tekintve az üzletmenet sajátosságait. A 20 éves szerződések ugyanis hosszú ideig biztosítják a készpénzáramlást, a legutóbbi adatok szerint pedig az érvényes szerződésekből közel 3,3 milliárd dolláros árbevétele származhat a cégnek a jövőben. Mondani sem kell, hogy ez a szám pedig negyedévről negyedévre csak egyre magasabb lesz.

Költséget kell spórolni

Költséghatékonyság területén sem áll rosszul a SolarCity, ami a kapacitások növelése mellett a másik fő hajtóerő lehet a cég számára. A wattonkénti teljes beszerelési költség az előző negyedév végére már 2,29 dollárra esett, miközben alig másfél éve még 3,16 dolláros volt. A társaság számára a cél 2017-re, hogy elérje az 1,9 dolláros költséget, amire azért is nagy szüksége lehet, mert a kormányzati adókedvezmények nagysága csökkenni fog, más részről pedig a regionális szereplőkkel szemben is versenyképesebbé kell idővel válni.

Ezt szolgálhatja például a napelemgyártó Silevo felvásárlása is, amely társaság jelenleg 21 százalékos cellahatékonysággal bír, de a tervek szerint 24 százalék is elérhető lesz a jövőben. Ezzel akár 25 százalékkal csökkenthető a telepített napelemek száma, miután a SolarCity jelenleg 16-17 százalékos cellahatékonysággal bír. Ez tehát hosszabb távon költségelőnyt jelenthet a vállalat számára.

A Silevo felvásárlása viszont új részvények kibocsátásával történik majd, ami akár 350 millió dolláros is lehet, ha a felvásárolt társaság hozza a tőle várt számokat. Ezzel együtt a SolarCity 6,5 milliárdos piaci kapitalizációjának alig 5 százalékát teszi ki, ráadásul mivel már hónapok óta ismert a felvásárlás ténye, ezért ez az árfolyamba már jó eséllyel be is árazódhatott.

Továbbra sem tisztázott viszont a Silevo projekt finanszírozása, ami egy napelemgyár felépítését jelenti majd a felvásárlási folyamat lezárása után. A lezárás egyébként a harmadik negyedévben, így várhatóan a következő hetekben lesz majd. Az évente 1 GW kapacitást előállító gyár komoly költségeket, illetve beruházási igényt jelenthet. A menedzsment erre vonatkozóan nem adott konkrét információt, de egyes számítások szerint akár további, észrevehető mértékű tőkeemelést is jelenthet. Igaz, az ismert bizonytalanság miatt részben ezt is már árazhatják a befektetők. A második negyedéves gyorsjelentés utáni árfolyameséseket sokan ezzel a ténnyel magyarázták.

Így nőhet a cégben lévő érték

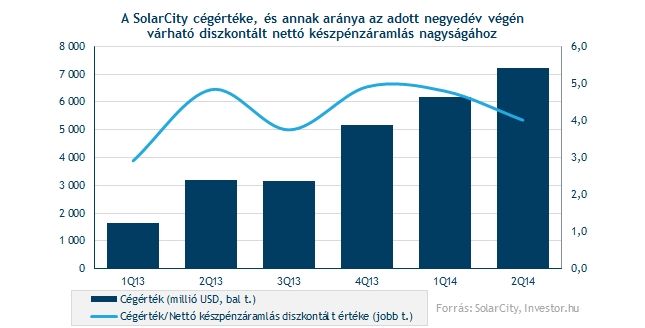

A költséghatékonyság, és a telepített kapacitások számának növekedése jelentősen növelheti a cég értékét. Ha a SolarCity várható nettó készpénzáramlását diszkontáljuk mai értékre, akkor a társaság több mint 1,8 milliárd dolláros készpénzáramlás felett rendelkezik. Wattonként ez 1,72 dollárt jelent a legutóbbi gyorsjelentés alapján, ami folyamatos növekedést jelent az elmúlt negyedévekhez képest, jelezve a hatékonyság javulását, és az újabb telepített kapacitások egyre nagyobb fajlagos értékét.

A jelenlegi cégérték ezzel együtt a négyszeresét teszi ki ennek az értéknek, ami magasnak számít, de főleg a jövőbeli növekedési lehetőségeket tükrözi. Ráadásul az utóbbi negyedévekben is 4-5 körül alakult a mutatószám, miközben az árfolyam tudott emelkedni, vagyis a befektetők látszólag nincsenek ettől annyira megijedve.

2017 végére pedig akár 9 milliárd dollárra is emelkedhet a diszkontált pénzáramlások jelenértéke egyes elemzők szerint, tehát jókora növekedés előtt állhat a SolarCity. Ehhez egyébként negyedévente átlagosan 8 százalékkal kellene növelni ezt az értéket, miközben jelenleg 20-30 százalékos a növekedés. Mivel a negyedéves növekedési ütem egyelőre még inkább gyorsul, nem elrugaszkodott feltételezés, hogy sikerül a következő 3,5 évben fenntartani az átlagos 8 százalékos ütemet.

Az Amerikai Napenergetikai Szövetség szerint a következő években folytatódni fog a napenergia térnyerése, 2016 végére pedig már 12 ezer MW kapacitást telepíthetnek a különböző szereplők. A jelenlegi 5 ezer körüli szintekről tehát a következő években is többszörösére nő majd a piac, ami valamelyest igazolja a SolarCity terveit, és a menedzsment optimizmusát is.

A célárak konszenzusa már 90 dollár felett jár, vagyis az elemzők szerint a vállalat képes lesz a jelentősebb növekedés fenntartására. Fontos azt is kiemelni, hogy 11 elemzőből jelenleg 8 szerint érdemes vásárolni a részvényeket.

A menedzsment 2018-as várakozásaiból kiindulva azonban még ehhez képest is lehet tér felfele, hiszen kalkulációink szerint így 97-98 dolláros reális érték is adódhat a részvényekre. Egyelőre ráadásul nincs is ok kételkedni a menedzsment céljainak megvalósíthatóságát illetően. A vezetőség ugyanis teljesítette eddig korábbi vállalásait, és a terveknek megfelelően alakulnak a folyamatok (pl. költségtérkép). Ez alapján nem tűnik kizártnak, hogy a cég körüli hangulat javulásával a befektetők is nagyobb hitelt adnak a menedzsment távlati céljainak, és a konszenzus felé mozdul majd el az árfolyam.

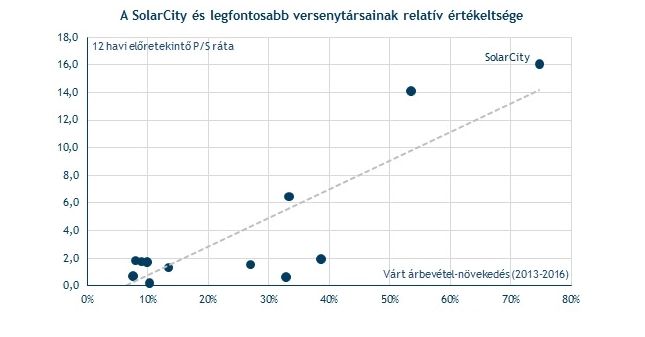

Relatív értelemben drága

A SolarCity sztoriját ugyanakkor nem adják olcsón a relatív értékelési módszerek alapján, a következő egy évre várt árbevételének több mint 16-szorosán forognak a részvények, ami a napenergiával kapcsolatos cégek között is kimagaslónak számít. Bár a SolarCity árbevétele a következő 3 évben átlagosan 70 százalékos éves növekedési ütemet produkálhat, az értékeltség még így is nagyon magas.

A P/S alapján történő értékelési módszer ráadásul nem túl megbízható, ugyanakkor a SolarCity esetében P/E, vagy éppen EV/EBITDA rátákra a veszteséges üzletmenet miatt nem támaszkodhatunk. Ráadásul sokan szinte pénzügyi cégként tartják számon a társaságot, annak bonyolult finanszírozási eszközei miatt. Ezek, illetve az a tény, hogy a SolarCity üzletpolitikája igen egyedinek számít a világon, meglehetősen nehézzé tesz bármilyen relatív alapon történő összehasonlítást más vállalatokkal.

Kockázatok is vannak

A történet ráadásul közel sem kockázatmentes. 2017-től ugyanis a kormányzati adókedvezmények a napenergia rendszerek vásárlására 30 százalékról 10 százalékra esnek vissza, így a "Tax Equity" néven említett forrásszerzési lehetőség is csökkenhet. Ezzel együtt persze a versenytársakat is hátrányosan érintheti a csökkentés, a SolarCity piacvezetőként, mérethatékonyság miatt pedig még jól is kijöhet végül

A napenergia-piac térhódításával párhuzamosan a verseny intenzitása is fokozódhat, új belépők jöhetnek, ami a marginokra, vagy éppen a növekedésre is negatív hatással lehet a vállalatnál. A SunPower közben jövőre már előállhat akár 25 százalékos hatékonyságú napelemekkel is, így a Silevo felvásárlásával kitűzött 24 százalékos hatékonyság esetleges elvétése lemaradáshoz vezethet. Közben a hagyományos közműcégek megszüntethetik annak a lehetőségét, hogy visszavásárolják a fogyasztóktól a napenergián keresztül a hálózatba táplált áramot, ami szintén potenciális veszélyforrás.

Hosszabb távon a kamatlábak emelkedése is várható, ami egyrészt a SolarCity forrásszerzési lehetőségeit drágítaná meg, másrészt pedig a diszkontálás során is elméletileg magasabb rátát indokolna. Ez csökkentené a várható készpénzáramlások jelenértékét, így az árfolyamra nézve is komoly kockázatot jelent, mivel főleg ehhez ezt a számot figyelik a befektetők.

Ezzel együtt a SolarCity tőkeköltsége nem biztos, hogy emelkedésnek indul, miután a napenergia-piac fejlődésével, és az egyre nagyobb ügyfélállománnyal a cég is stabilabbá válna. Így a kockázat is alacsonyabb lenne, ami a tőkeköltséget elméletileg lefelé módosítaná.

A részvénypiaci hangulat változása viszont komoly kockázatot jelent. Márciusban a gyenge piaci környezetben a SolarCity is nagyot esett, igaz, ehhez kell az is, hogy a gyorsjelentést kétszer elhalasztották, majd különféle számítási hibákról is beszámoltak 2012-re vonatkozóan.

Oldalazást mutat

Június vége óta nem tud érdemi emelkedést mutatni a SolarCity árfolyama, folyamatosan a 70 dollár körül ingadozott. Közben az MACD és az RSI indikátorok inkább lefelé vették az irányt, ami negatív jelzésnek számít.

Most viszont az 50 napos mozgóátlag úgy tűnik megfoghatja a papírt, viszont ha mégsem akkor a 200 napos mozgóátlag lehet a következő támasz az árfolyam számára.

A heti grafikonon ugyanakkor továbbra is tart az emelkedő trend, az árfolyam pedig két fontos Fibonacci szint között mocorog. Ha sikerülne tartósan áttörni a 73 dollár körüli szintet, akkor technikai alapon is joggal feltételezhető, hogy akár a 85 dollár közelébe is eljuthat az árfolyam.

Ezzel együtt érdemes lehet kivárni, hogy a technikai kép rövid távon is kedvező legyen. 63,5 dollár környékén például a 61,8 százalékos Fibonacci szint és az 50 napos mozgóátlag jó támasz lehet.

Aki szeretne SolarCity részvényekkel kereskedni, az az Investor Trader kereskedési rendszerében néhány kattintás után ezt megteheti. Ehhez elég számlát nyitnia, ami itt el is kezdhet.