Ki köpött bele a Wizz Air levesébe?

A célegyenesből fordult vissza a Wizz Air

Váratlanul érkezett a Wizz Air bejelentése, miszerint elhalasztja a régóta tervezett tőzsdére menetelét a magyar alapítású fapados légitársaság. Ezzel pedig egy régóta tervezgetett nyilvános tőkeemelést napolnak el a cégnél.

Korábbi információk szerint már ezen a héten lezárult volna a jegyzés, és akár már a hét második felében elkezdődhetett volna a kereskedés a Wizz Air részvényeivel, azonban a mostani hírek szerint erre egy ideig még várni kell. A célegyenesben meghiúsult üógylet pedig a cég számára is elég kellemetlen lehet, bár hozzá kell tenni, hogy egy IPO-folyamatban ez nem kirívó eset.

Kérdés, hogy honnan fogja előteremteni a cég azt a 200 millió eurónyi (kb. 60 milliárd forint) friss forrást, amit az IPO-ból kívántak bevonni, és amivel a jövőbeni terjeszkedés nagy részét szerették volna finanszírozni.

Mi az IPO?

Mik lehettek a főbb okok?

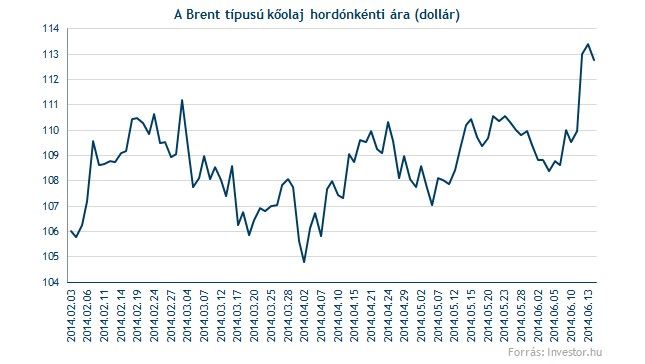

Megpattanat az olajár, mélyrepülésben a részvények

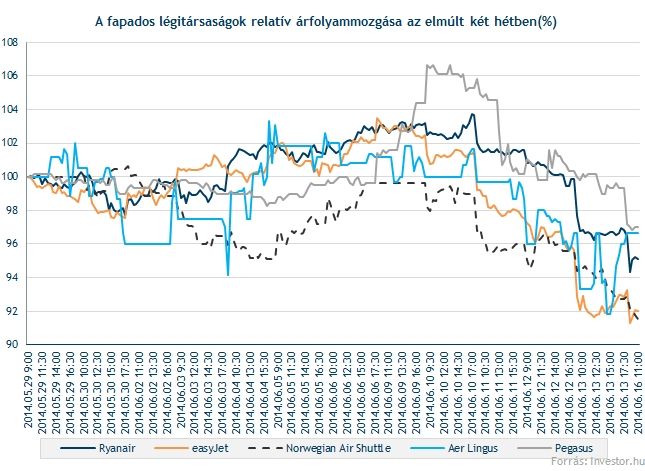

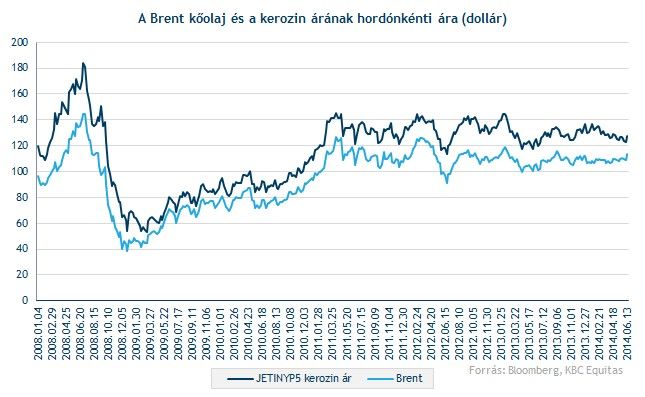

A múlt héten nagyot emelkedett az olajár az iraki feszültségek miatt, ez pedig nagy mélyrepülésbe küldte a légitársaságok árfolyamát, ugyanis a cégek kiadásainak nagy részét teszi ki az üzemanyagköltség. A megugró költségek pedig az eredményre értelemszerűen negatív hatással vannak.

Az olyan „ultrafapados” stratégiát követő cégek esetében, mint a Wizz Air és Ryanair még nagyobb a kitettség, mivel ők az egyéb költségeket a lehető legalacsonyabb szinten tartják. A Ryanair esetében az üzemanyagköltségek az árbevétel 40 százalékát teszik ki, és bár hivatalos adatokat a Wizz Air nem közölt, piaci források szerint a magyar fapados esetében is hasonló arányt képviselhet ez a kiadás.

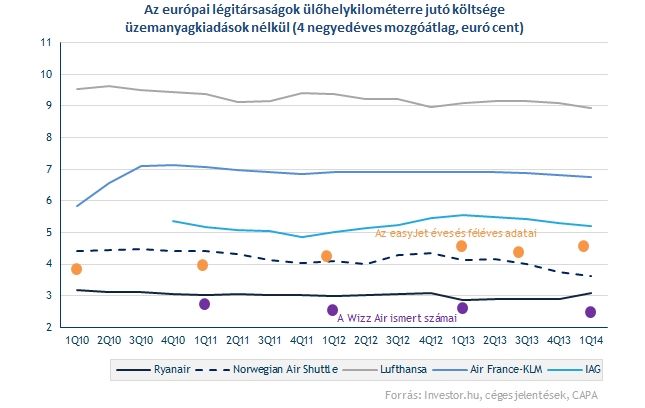

Ha megnézzük a légiparban használt egyik hatékonyságot mérő mutatót ez jól ki is tűnik. Az üzemanyagköltségek nélküli ülőhelykilométerre jutó költségekben (ex-fuel CASK) a Wizz Air a legjobb számokat produkálja. Az easyJetnél lényegesen alacsonyabb a Wizz Air mutatója, de még a Ryanairnél is sikerül visszafogottabb költségekkel működnie. Vagyis a rendkívüli hatékonyság ebből a szempontból magasabb érzékenységet jelent az üzemanyagkiadásokkal kapcsolatban.

Érdemes azonban megjegyezni, hogy a magas olajár akkor vezethet az üzemanyagköltségek emelkedéséhez, ha az hosszú távon fennmarad. Az átmeneti kiugrások a hosszabb, egy-két éves üzemanyag-beszerzési szerződések miatt nem gyakorolnak lényeges hatást. Szintén negatív tényező persze, ha beindul az infláció, az először az energiaárakban csapódhat le, ilyen esetben pedig a légitársaságok eredménytermelése is apadhat.

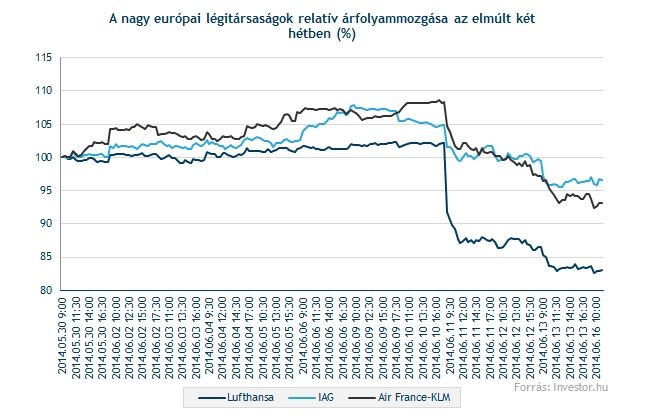

Profit warningok

Szintén rosszkor jött, hogy a Lufthansa és az ír fapados, az Aer Lingus is múlt héten tett közzé profit warningot. A német légitársaság 1 milliárd euróra csökkentette az idei üzemi eredmény várakozását (korábban még 1,3-1,5 milliárdot várt), míg 2015-ös számait 2 milliárd euróra vágta vissza (korábban 2,65 milliárddal számolt). Múlt hét szerdán a hírekre a Lufthansa részvényei több mint 10 százalékkal zuhantak, majd utána sem tudtak magukra találni és tovább estek a rossz piaci hangulatban.

Az Aer Lingus pedig egy nappal később tette közzé, hogy üzemi eredménye 10-20 százalékkal zuhanhat, a korábban várt stagnálással szemben. Egyébként mind az Aer Lingusnál, mind pedig a Lufthansánál a dolgozói sztrájkok is komoly gondot okoznak.

Az európai fapados környezet

A fapados légitársaságok, mint a Wizz Air is olcsóbb jegyárakat kínálnak, mint a hagyományos légitársaságok, az így kieső bevételeket pedig úgy kompenzálják, hogy extra díjat számolnak fel minden plusz szolgáltatásért (étel-ital, poggyász, elsődleges beszállás stb.) A flotta általában egy-két géptípusból áll, és a cégek nem elsődleges repterekre repülnek, hogy ezzel is minimalizálják fenntartási- és egyéb költségeiket.

A Wizz Air két legnagyobb riválisának (Ryanair és easyJet) legutóbbi gyorsjelentése kicsit közelebbi képet adhat az iparág európai helyzetéről.

A Ryanair legutóbbi gyorsjelentésének legfontosabb pontjai:

Az easyJet legutóbbi féléves gyorsjelentésének legfontosabb pontjai:

Ezek alapján is azt mondhatjuk, hogy valószínűleg tényleg az aktuális piaci környezet lehet a ludas az IPO elhalasztásában, hiszen a Ryanair például szép hosszú távú növekedéssel kalkulál.

Honnan szerez így pénzt a Wizz Air?

A Wizz Airnek viszont továbbra is szüksége lesz arra az összegre, amit az IPO során szeretett volna bevonni (kb. 200 millió euró). ha a tervezett expanziót szeretné véghet vinni.

A cég az Airbus A320-asokból álló repülőgép flottáját 2017 végéig a jelenlegi 50 darabról 82 darabra bővítené, ami évente nagyjából 16 százalékos átlagos növekedési ütemnek felel meg. Ehhez pedig forrásra van szüksége. Ha sokat csúszik az IPO, akkor szóba jöhet a magán tőkebevonás is, péládul új kockázati tőketársaság által. De megpróbálkozhat a cég különböző hitelfinanszírozási lehetőségekkel is.

Mindenesetre úgy tűnik magyar szempontból a legizgalmasabb nyári részvénypiaci sztori, legalábbis egyelőre parkolópályára futott.