Mekkora hitelt vehetünk fel jövőre?

A január elsejétől életbe lépő szabályozást minden új hitel esetében kötelező lesz alkalmazni. A szabályozás két részből tevődik össze:

A maximális összes törlesztés – 400 ezer forint alatti jövedelem esetén – forinthiteleknél a jövedelem 50, euró hiteleknél 25, egyéb devizanemű hiteleknél 10 százaléka lehet. 400 ezer forint feletti jövedelem esetén a fenti sorrendben 60, 30, illetve 15 százalékos korlátokat határoztak meg.

A jövedelmeket és a maximálisan vállalható törlesztést eddig is vizsgálták a bankok belső szabályzatuk alapján. Januártól egy egységes maximális korlátot kell majd betartani, amelytől a bankok természetesen szigorúbb feltételeket is szabhatnak, írja elemzésében a Bankmonitor.

Az újonnan felvett forint hitelek esetében megengedőbb a szabályozás, míg euró, vagy egyéb devizanemű hitel estében már kevésbé terhelhető törlesztéssel az ügyfél jövedelme. A felvehető hitel számításánál minden hiteltörlesztést figyelembe kell venni, és ha meglévő deviza alapú hitelünk van, várhatóan a szigorúbb korlátoknak kell majd megfelelni. Főként azoknak a hitelfelvételi lehetőségét fogja majd vissza a szabályozás, akik már rendelkeznek euró, svájci frank, vagy egyéb devizanemű hitellel, vagy ilyet terveznek felvenni.

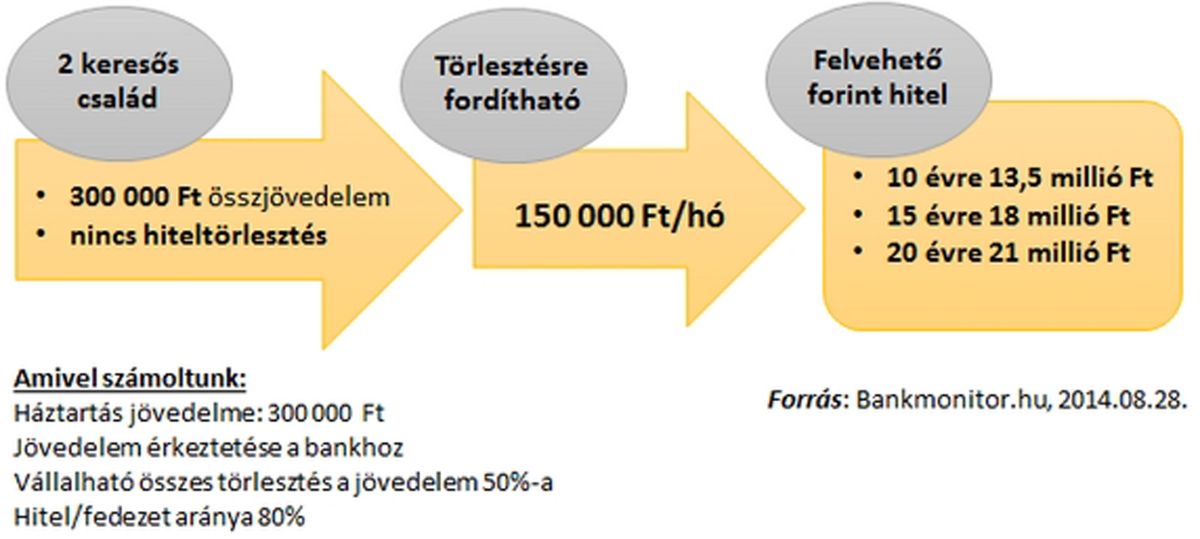

Egy átlagos jövedelemmel rendelkező kétkeresős háztartás, amelyik összesen 300 ezer forint jövedelemmel rendelkezik, és nincs semmilyen hiteltörlesztése, 10 éves futamidő esetén 13,5 millió forint, 15 éves futamidő esetén 18 millió forint, 20 éves futamidő esetén pedig 21 millió forint hitelt vehet fel.

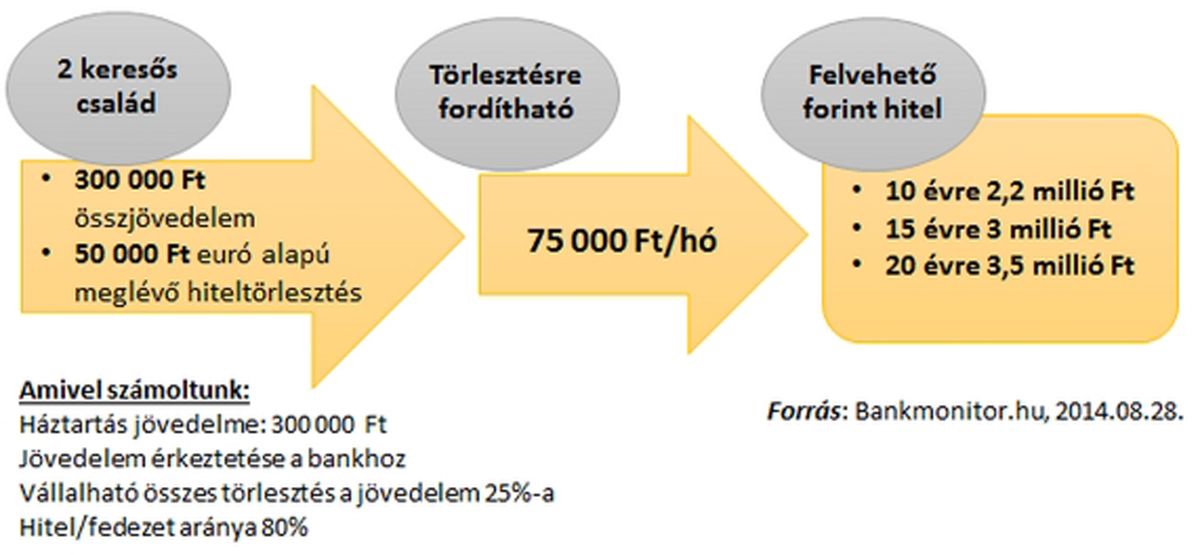

Ha viszont a fenti háztartás már rendelkezik egy havi 50 000 Ft-os euró alapú hiteltörlesztéssel, 10 évre 2,2 millió, 15 évre 3 millió, 20 évre pedig 3,5 millió forint új kölcsönt kaphat a szigorúbb korlátok szerint.

Ha a példa szerinti meglévő hiteltörlesztésük svájci frank alapú, vagy egyéb devizában fennálló tartozásból ered, és a szigorúbb szabályoknak kell megfelelni, akkor új hitel felvételére nincs lehetőség.

A hitelfedezet terheltségét illetően eddig is volt egységes szabályozás, amely a jegybank által előirányzott új szabályoknak köszönhetően valamelyest módosul. A forinthiteleknél nem történik változás, ingatlanfedezetű hitelek esetében a fedezet értékének maximum 80 százaléka, gépjárműhitelek esetében pedig maximum 75 százaléka a felvehető hitelösszeg. A devizahitelek esetében az ingatlanfedezetű hiteleknél 10 százalékkal, gépjármű hitelek esetében 15 százalékkal csökkennek a jelenleg érvényben lévő terhelési korlátok.

Alapvetően eddig is az igazolható bevételek jelentették a bankok által elfogadható jövedelmeket, például a munkaviszonyból származó munkabér, nyugdíj, vállalkozásból vagy ingatlan bérbeadásából származó jövedelem. Egy-egy ilyen jövedelemtípus igazolását követően további, úgynevezett kiegészítő jövedelmek is figyelembe vehetők jelenleg, és ez a jövőben sem változik majd. Ilyen például gyes, gyed, családi pótlék, gyermektartás, vagy cafeteria. Ám bankok gyakorlatában látható eltérés, és nem egységesen kalkulálnak ezekkel a jövedelemtípusokkal.

Eltűnik azonban majd a banki gyakorlatból, hogy egyéb típusú, nem igazolható bevétellel, vagy megtakarítással kalkuláljanak a terhelhetőségnél. Erre jelenleg abban az esetben van lehetőség, ha előbb a fentieknek megfelelő, igazolható és bank által elsődlegesen elfogadható jövedelmet produkál a háztartás, de a kért hitelösszeghez még egy kicsi hiányzik. Ekkor megoldást jelenthet egy felhalmozott lakástakarék megtakarítás, bankbetét, ingatlan tulajdon, bankszámlaforgalom, de még az önerő is feltornászhatja a kapható hitelösszeget egy ingatlan vásárlásakor.

Ezen kívül a jövedelem igazolásának módja is szigorodhat, és minden esetben szükséges lesz a megfelelő dokumentációval alátámasztani a felmutatott bevételeket. Ahogyan eddig is, jövőre is figyelemmel kell lenni egy-egy jövedelem elfogadásának feltételeire:

Ha hitelfelvétel előtt áll, és szeretné megtudni, mennyi hitelt kaphat, töltse ki az alábbi adatlapot és kollégánk felveszi önnel a kapcsolatot.