Tovább sziporkáznak az amerikai cégek?

Elkezdődött a nyári gyorsjelentési szezon az Egyesült Államokban, vagyis sorra érkeznek majd a tőzsdei cégek beszámolói az április-júniusi időszakról. Ez pedig pezsgést hoz majd a tőzsdékre, hiszen ha a vártnál jobbak lesznek a számok, akkor általában emelkedésnek indulnak az árfolyamok, ellenkező esetben viszont mínuszba csúszhatnak. Nézzük is meg mire számíthatunk!

Ha pedig kíváncsi rá, hogy miként befolyásolja a gyorsjelentési szezon a tőzsdéket, vagy hogy mibe lehet érdemes mostanság befektetni, szeretettel várjuk következő előadásunkra!

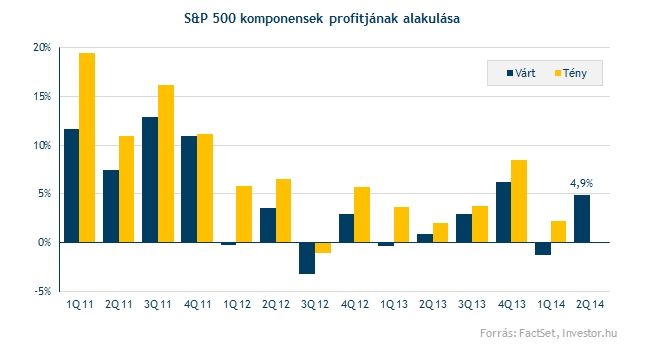

4,9 százalékos profitbővülést várnak az elemzők az S&P500 vállalataitól a második negyedévre vonatkozóan, derül ki a FactSet felméréséből. Az előző 13 negyedév során pedig mindig sikerült megverni a cégeknek a profitra vonatkozó előzetes konszenzust, és ha ez most is megtörténik, akkor három éve a legjobb második negyedév jöhet.

Ha a bevételeket nézzük, kevésbé optimisták az elemzők, bár itt is növekedést várnak (+2,7%), ez elmarad az előrejelzett profitbővüléstől. Ebből arra következtethetünk, hogy a cégek nyereségességüket a költségek kordában tartásával növelik.

Az Alcoa nyitása szépre sikerült, hiszen mind profit soron, mind pedig árbevételt tekintve megverte a várakozásokat. Az árfolyam öt százalékot ugrott a következő napon a vártnál jobb eredményekre. Az Alcoa számaiból a befektetők általában az egész szezonra vonatkozóan is következtetéséket vonnak le, a mostani vártnál jobb eredmény pedig bizakodásra adhat okot, hogy az egész szezon jól fog sikerülni.

Kitől várják a legtöbbet?

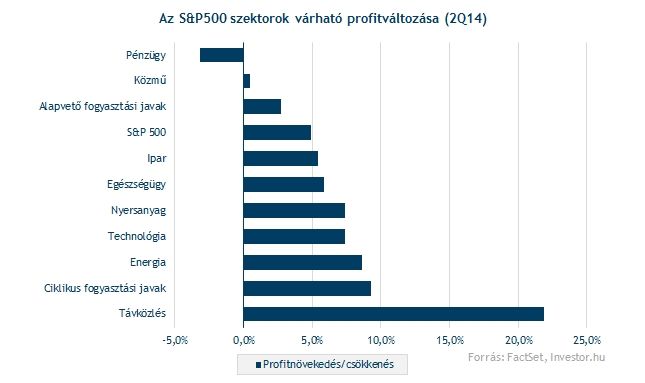

A legnagyobb profitnövekedést az első negyedévhez hasonlóan a telekomszektortól várják, azonban ez csalóka lehet, ugyanis, ha kivesszük a Verizont, akkor már 7,9 százalékos profitcsökkenés jöhet. Mivel a szektor csak 5 vállalatot ad az S&P500 indexbe, így nagy torzítást okozhat egy-egy cég teljesítménye, különösen, ha olyan nagy, mint a Verizon. Ráadásul a távközlés szenvedte el a második legnagyobb visszaesést a várakozásokban a negyedév kezdetéhez képest (mostani:21,9%, korábbi: 26,7%).

Szintén magas növekedést várnak a ciklikus fogyasztási javakat gyártó cégektől (+9,3%). Azonban itt is jelentős vágást láthatunk az előrejelzésekben a három hónappal korábbiakhoz képest (13,4%). Főleg olyan cégekre lettek pesszimistábbak a szakértők, mint az Amazon, a News Corp., vagy a General Motors.

Az energia szektor vállalataival kapcsolatban azonban egyre optimistább lett a piac (most 8,6 százalékos növekedést várnak). Olyan nagyágyúkra vonatkozóan emelték EPS előrejelzésüket az elemzők, mint az ExxonMobil, a Chevron, vagy a ConocoPhillips. Ha pedig valóban sikerül profitnövekedést produkálnia a szektornak, akkor 2013 első negyedéve óta az első pluszos negyedév jöhet. Ellenben az árbevételre vonatkozóan 3,5 százalékos csökkenés várható.

Akiket nem szeretnek

A tíz szektor közül egyedül a pénzügyi cégek esetében várnak zsugorodó EPS-t a szakértők (-3,2%), mellette még a közmű szektor néz meglehetősen alacsony bővülés elé (+0,5%).

A pénzügyi szektor teljesítményét nehezíti, hogy a nagybankoknál a jelzálog-hitelezési, illetve az értékpapír kereskedési üzletágaknak rosszul megy. De különböző jogi követelések és bírságok is hátráltatják a szektort.

A pénzügyi mellett még a nyersanyag iparággal kapcsolatban lettek leginkább pesszimisták az elemzők, ugyanis a két szektor esetében csökkent legnagyobb mértékben konszenzus. Ráadásul, ha valóban csökkeni fog a pénzügyi cégek profitja, akkor ez sorrendben a második olyan negyedév lehet, amikor zsugorodást láthatunk.

Nem törik meg a lendület

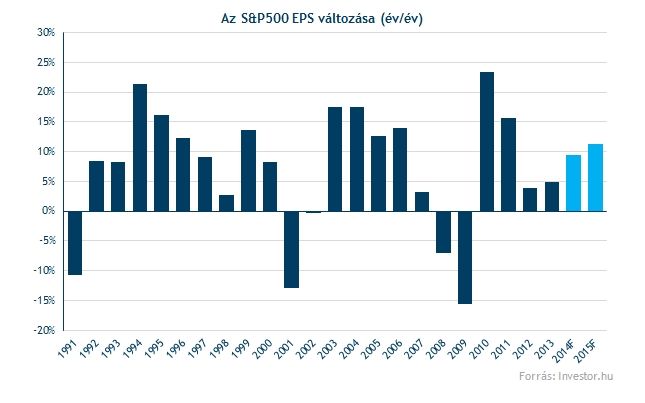

Kimondottan optimisták az elemzők 2014 második félévére vonatkozóan, ugyanis a harmadik negyedévben 9,2 százalékos nyereségbővülést várnak, míg az utolsó negyedévre vonatkozóan 10,2 százalékos növekedést.

A teljes 2014-es évre a legfrissebb szám alapján 7,5 százalékos lehet az egy részvényre jutó profit növekedése az S&P500 komponenseknél. 2015-re vonatkozóan pedig 11,4 százalékos EPS bővüléssel számol a FactSet gyűjtése. Ezek a számok még elmaradnak a válság előtt látott szintektől, viszont folytatódhat az egyenletes növekedés, ha teljesülnek a várakozások.

A bevételek terén viszont továbbra sem számíthatunk hatalmas javulásra, az idei második negyedévben 2,7 százalékos bővülés jöhet, míg ezt következően 3Q-ban 3,4, míg 4Q-ban 3,1 százalékos lehet a növekedés.

Mit mutat az értékeltség?

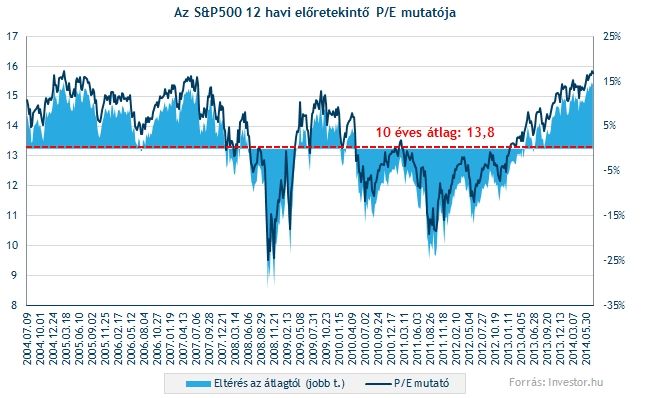

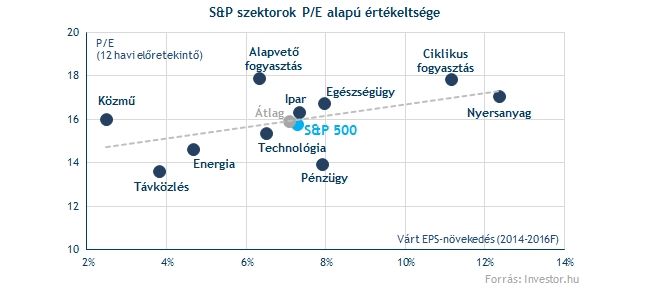

Viszonylag nagy túlértékeltséget mutat az S&P500 index, ha a 12 havi előretekintő P/E mutató alapján vizsgáljuk. Az elmúlt öt év átlagához képest már több mint 18 százalékos a túlértékeltség, de ha hosszabb távra nézünk, akkor sem lehetünk túl derűlátóak, ugyanis a jelenlegi 15,8-as érték jóval felülmúlja a 10 éves átlagot is (13,8).

A szektorokat külön vizsgálva az alapvető és a ciklikus fogyasztási javakat gyártó cégek, valamint a közművállalatok már drágának mondhatók, ellenben a pénzügy, illetve a távközlési szektor cégei inkább olcsóbbnak tűnnek.

Összességében elmondhatjuk, hogy a várakozások nem túlzottan optimisták, így van esély arra, hogy a vállalatok ezeket felül tudják múlni, ahogyan azt az elmúlt negyedévek során is láthattuk. Ellenben a piac egésze már egyre inkább túlértékeltnek tűnik, így körültekintően érdemes keresgélnünk az egyes cégek részvényei között.