Komoly gondok a Mol partnerénél

A délutáni órákban hidegzuhanyként érte a befektetőket a hír, miszerint a Gulf Keystone komoly likviditási problémákkal küzd. Január végén mindössze 82 millió dollárnyi szabad készpénztartaléka volt a cégnek, és ha így folytatják, május végére 20 millió dolláros mínuszba csúszik az egyenlegük. A vállalatnak nincs megfelelő mennyiségű működő tőkéje, vagyis a következő napokban komoly tűzoltás várhat a cég vezetésére, hogy a problémákat kezelje.

Jelenleg az elsőszámú pénzforrása a cégnek a Shaikan olajmező kitermeléséből származó bevételek, de azt tudjuk, hogy a kurd és iraki ellentétek miatt ebben bármikor sor kerülhet fennakadásokra. Ezek a pénzbeáramlások tehát kockázatokkal vannak tele, a válllalatnak a mostani szorult helyzetben máshoz kell nyúlnia.

Egyrészt egy 250 millió dolláros kötvényprogramot indítanak, viszont tekintettel a szorult helyzetre, a kötvényeket valószínűleg borsos áron lesznek csak hajlandóak lejegyezni a befektetők. Maradnak még az eszközeladások, ha tényleg nagyon gyorsan pénzre van szükség, azt egyébként már jelezték is, hogy az Akri Bijeel blokkban levő részesedésük eladásából is pénzt szeretnének csinálni.

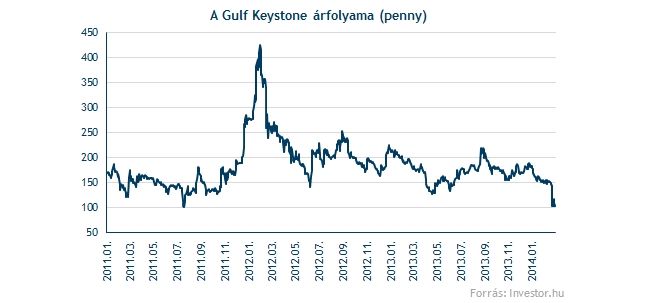

Bár azt lehetett tudni, hogy a vállalatnak plusz forrásokra lesz szüksége a jövőben a tervezett beruházások végrehajtásához, az mégis hidegzuhanyként érhet mindenki, hogy ilyen komoly pénzhiányba keveredtek rövid távon. Az árfolyam ezért 20 százalékos zuhanást is mutatott a bejelentésre.

Hogy jön a képbe a Mol?

A Mol úgy jön a képbe, hogy az általa részben tulajdonolt kurdisztáni mezőkön a Gulf Keystone a partnerük. Értelemszerűen, ha egy vállalat partnere komoly működőtőke hiánnyal küzd, az minimum a helyi munkák lelassulásának veszélyeire irányítja a befektetők figyelmét, márpedig ez közvetett módon a Mol-nak sem túl jó. Fontos persze látni, hogy a GKP által irányított Shaikan blokkban a Mol-nak csak kisebb részesedése van, miközben a hazai olajcég által irányított Akri Bijeel blokk munkálataira valószínűleg kisebb hatással van a Gulf Keystone problémája.

Az Akri Bijeel blokkban levő részesedésük eladása viszont látva a mostani híráramlást nem biztos, hogy tetszeni fog a Mol befektetőknek. Könnyen lehet ugyanis, hogy az eszközöket csak valamivel nyomottabb áron lesz képes eladni a társaság, ami visszahathat a Mol részesedésének értékelésére is. Persze ha például a Mol vásárolná meg a felkínált részesedést a bizonyos nyomottabb ár mellett, azt valószínű már kapásból másként fogadná a piac. Ez persze egyelőre pusztán a lehetséges kimenetelek latolgatása, semmi több annál.

Szóval egyelőre kőként zuhan a Gulf Keystone, és rövid távon valószínűleg a Mol is megérzi majd a kurdisztáni eseményeket. Hosszabb távon viszont érzésünk szerint inkább jó beszállási szintek adódnak majd a Mol-ban, mert ha nem a Gulf Keystone, akkor maximum egy annál tőkeerősebb partner fogja kitermelni a Shaikan mezőn a sok olajat.