Majd én kijátszom a tőzsdét!

Könnyű helyzetben vagyok. No, nem azért, mert úgy általában a befektetésekről szívesebben írok, mint például a szerves kémiáról, hanem főleg azért, mert most olyan történetet fogok elmesélni, ami nem egy képzeletbeli alakkal, hanem egészen pontosan velem esett meg.

A főszereplő tehát én vagyok, a helyszín pedig a tőzsde lesz. Meglepő, vagy sem, de olyan hibákat sikerült elkövetnem, amiket az összes tőzsdei könyvben keretes részben emelnek ki az „Így ne csináld” fejezetekben. Előre szólok, nem két bekezdéses, de cserébe tanulságos olvasmány lesz.

Akit érdekel, hogy tapasztalt szakemberek szerint hogyan védhetjük ki a nagy hibákat, regisztráljon és jöjjön el jövő heti INGYENES ESEMÉNYÜNKRE.

Nyissunk pozíciót!

Hogyan is vágtam neki életem egyik legrosszabb befektetésének? Á, megvan, a keressünk valami izgalmas sztorit hozzáállással! Bármennyire is furcsa, ezzel a mentalitással kapásból el is követtem az első hibát. Jobban belegondolva ugyanis nagyon nem mindegy, hogy azért veszünk valamint, mert tényleg jó befektetésnek ígérkezik, vagy pedig azért, mert „muszáj” vennünk valamint az emelkedő piacon. Ez utóbbit egyébként pozíciónyitási kényszernek nevezik, hosszútávon pedig eléggé pocsék motiváció a sikeres kereskedéshez.

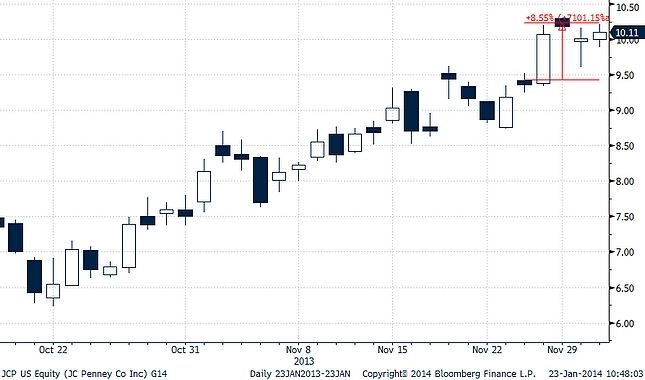

Őszintén szólva nem hiszem, hogy teljesen le lehet győzni ezeket a belső ösztönöket, azt viszont megtehetjük, hogy nagyon szigorú kockázatkezeléssel védjünk meg magunkat az ebből származó veszteségtől. Amikor a kereskedési naplómban rögzítettem a JC Penney részvények vásárlását, akkor is eszerint próbáltam eljárni, de azért az érezhető, ez már nem a legideálisabb pozíciónyitás.

Nem szeretném egy CTRL + C, CTRL + V megoldással ideollózni a pozícióhoz készített leírást, de a „..hulló kés szagú..”, „..ha nem sül be..”, „..folyamatos stop-húzogatás..” szókapcsolatok mind a leírásban szerepeltek. Sőt, hogy saját munkámat megkönnyítsem, még a saját pszichológiai állapotomról is részletes leírást adtam, hogy később ki tudjam ezt elemezni. Majdnem legszebb mondat: „..sajna pozíciónyitási kényszer lett úrrá rajtam..” Abszolút legszebb mondat: „..Összességében azonban nem nevezném egy higgadt döntésnek..”.

Remek! Akkor mégis minek nyitottam pozíciót? Rossz volt a motivációm, saját magam szerint sem hoztam higgadt döntést, meg egyáltalán, ráadásul az egész sztori hulló kés szagú volt. Ugyanakkor nézzünk rá az árfolyamra. Hát lehet úgy élni, hogy nem vagyunk részesei ennek az egy hónap alatt több mint 50 százalékos nagy menetelésnek?

Pozícióban

Alig vettem fel tehát a pozíciót, igazából máris nyakig ültem a slamasztikában, köszönhetően a rossz motivációmnak. Egyébként 2013. november 26-án vásároltam be a papírokból, átlagosan 9,42 dollárért részvényenként. Ráadásul a bajt sikerült fokoznom is, ugyanis annyira biztos voltam a további szárnyalásban, hogy ugyan elméletileg kiszámoltam egy 8,5 dolláros stop-loss szintet, a megbízást soha nem állítottam be.

Ha mondjuk másnap egyébként 8,5 dollárra lement volna a papír, akkor vélhetően eladtam volna a részvényt, de akkor is! Stop-loss megbízás nélkül nincs pozíció, az autó sem megy kerék nélkül, a számítógép sem megy áram nélkül.

Ahelyett azonban hogy az árfolyam lefordult volna, engem meg a (manuális?) stop-loss megbízásom szépen kiütött volna, szépen folytatódott a novemberi trend. Ment az árfolyam, dagadt a mellem. Majdnem 10 százalékos hozam egy hét alatt, mikor 3 százalékot fizetnek a bankbetétek után egy évre? Óriási királynak éreztem magam, kijátszottam a tőzsdét!

Ha lúd, legyen kövér!

Ekkorra már az optimizmusom a sztratoszférában volt, így hiába jött egy-két gyengébb nap a tőzsdén a JC Penney számára, abszolút biztos voltam a pozíciómban. Aztán jött még egy rossz nap. Aztán még egy. Az árfolyam pedig a szemem láttára csordogált lefelé, tehát például nem a nyitásra omlott össze, hogy esélyem se legyen eltenni a profitomat. Lezárhattam volna 0-ban is a pozíciót, nem tettem. (Ez lett volna a helyes döntés!) Valahol bíztam benne, ennek még felfelé kell mennie, most csak éppen kirázzák a remegő kezűeket.

Aztán közel 20 százalékos esés után, elértük a 8,5 dollárt. Aktiváltam a stop-loss megbízásomat? Dehogy aktiváltam, megtaláltam a tökéletes kifogást arra, hogy pozícióban maradhassak. Ott az 50 napos mozgóátlag 8,3 dollárnál. Az majd megfogja! Meg kell fognia!

Természetesen nem fogta meg, úgy ment át rajta, mint forró kés a vajon. Raktam ide stop-loss megbízást? Nem raktam. Ültem tehát a vastag bukóban, és vártam a csodát. Közben pedig egész egyszerűen nem akartam elhinni, hogy nincs igazam..

Megtaláltam a mélypontot

Az addigra már hatalmasra duzzadt optimizmusom által képzett sűrű ködfelhőn azonban lassan átszivárogtak a valóság keserédes fényei. Szépen lassan felfogtam, hogy az egész pozícióban hibát hibára halmoztam, bukni fogok, és jobban teszem, ha minél hamarabb dobbantok a JC Penney-ből. Erre pedig nem is vártam sokat, a december 6-i kereskedési napon jött el a felismerés, talán a Mikulás hozta.

Jellemző, hogy még a legutolsó pillanatokban is a kereskedés utolsó perceire vártam, hogy majd itt majd magasabban lesz az árfolyam (miért lenne?), majd ott adom el – mondtam magamban. Hát, nem került magasabbra a JC Penney, mutatom mennyire nem:

Tanmese

Ahelyett tehát, hogy 10 százalékot nyertem volna egy hét alatt, végül 10 nap alatt veszítettem 15 százalékot. Nem volt nagy mutatvány, csupán arra volt szükség, hogy elkövessem az alábbi hibasorozatot:

Bármennyire is furcsa, az, hogy pusztán túlságosan is mohók vagyunk, szerintem egyáltalán nem hiba. Sőt, ez egészséges viselkedés, a félelemmel együtt. Ugyanakkor kontrollálni kell ezeket az érzelmeket, kezdő, és tapasztalt befektetőknek egyaránt.

Az előbbi hibák ugyanis alapvetően mind a fegyelmezettség hiányára vezethetőek vissza. Kontroll, megfelelő kockázatkezelés nélkül ugyanis olyan érzelmi hullámvasútra váltunk jegyet, amely a csúcson ugyan elképesztő euforikus érzéssel tölt el minket, ám a lefelé vezető út cseppet sem az „amit mindenképp át kell élned” élmények közé tartozik. Sőt, mind emellé még igen drága mulatság is. Akkor már inkább üljünk fel egy rendes hullámvasútra, a tőzsdét meg hagyjuk meg pénzkereseti élménynek.

Ettől függetlenül ezeken a hibákon mindenki, de tényleg mindenki átesik, aki valaha is kötött már részvényügyletet. Igen, Warren Buffett, meg Soros György is. A kérdés már csak az, hogy mennyire tanuljuk meg kezelni a hibáinkat, hogyan alakítjuk úgy stratégiánkat, hogy a személyiségünkből eredő hibák a lehető hibák a legkevesebb veszteséget jelentsék számunkra. Erről fogunk beszélgetni jövő hét csütörtökön INGYENES RENDEZVÉNYÜNK keretében, ahová nem csak az ezzel kapcsolatban érdeklődőket, hanem a hitetlenkedőket is szeretettel várjuk.