Éles fegyver Matolcsy kezében

Ma még Szász Károly vezeti a Pénzügyi Szervezetek Állami Felügyeletét (PSZÁF), de a tervek szerint az intézmény már október 1-jétől beleolvad a Matolcsy György által dirigált Magyar Nemzeti Bankba. Az összevonással jelentősen megnő a jegybank felelősségi és hatásköre: az eddigi rendszerszintű kontroll mellett az egyes bankok, biztosítók, brókercégek részletes adataihoz is hozzáfér majd, és döntéshozó szervvé is válik. Olyan rendeleteket hozhat, amelyek felérnek a kormányéival, megteheti akár azt is, hogy egy-egy pénzügyi terméket, szolgáltatást korlátozzon, esetleg átmenetileg betiltson.

Ha az elmúlt évek devizahitelezési botrányára gondolunk, világos, hogy a Varga Mihály nemzetgazdasági miniszter által beterjesztett javaslat mögé viszonylag könnyű érveket sorakoztatni. A bankrendszernek milliárdos károkat okozó, emberek ezreinek lakhatását veszélyeztető devizahitelezés elharapódzásáért az akkori Pénzügyminisztérium, a PSZÁF és a jegybank közösen felel, mert bár sokan látták - és ilyen-olyan jelentésekben jelezték - a rizikót, senki nem lépett közbe. Devizaalapú jelzáloghitelt 2010 júliusáig még fel lehetett venni, ekkortól tiltotta be gazdasági miniszterként Matolcsy György - csak addigra már elképesztően nagy károkat okozott.

A mi lett volna, ha kérdés megválaszolása elméleti, de annyi biztos: a devizapokol mélyülésekor nem volt kellő jogosítványa a PSZÁF-nak és az MNB-nek ahhoz, hogy hathatósan közbelépjenek, az akkori Pénzügyminisztérium pedig csak közvetve látott rá a problémára, vagy nem vette elég komolyan a figyelmeztetéseket. Ha nem így lett volna, akkor fel lehetett volna emelni az úgynevezett hitelfedezeti arányt (hogy egy adott ingatlanra csak kevesebb kölcsönt lehessen kérni), magasabb tőkekövetelményeket lehetett volna előírni a bankoknak (hogy ne szórják nyakra-főre a frankhitelt), szigorúbban szabályozhattak volna egy sor részletkérdést (hogy most ne kelljen pereskedni a bankokkal), sőt sokkal korábban megálljt lehetett volna parancsolni az egész jelenségnek a devizahitel adminisztratív betiltásával, ahogyan ezt több országban meg is tették.

Miután ilyen lépések nem történtek (csak a keveseket érintő jenhitelezéssel kapcsolatban), évek óta megy az egymásra mutogatás. A jegybank szuperhatósággá fejlesztésével ennek vége lehet, a jövőben egyértelmű lesz a helyzet: az MNB mindent lát lés hall, mindent kontrollál, minden adatot maga gyűjt, és ha úgy ítéli meg a kockázatokat, minden egyeztetés és koordináció nélkül drasztikusan és villámgyorsan közbeléphet - és döntésének a következményét is viselnie kell.

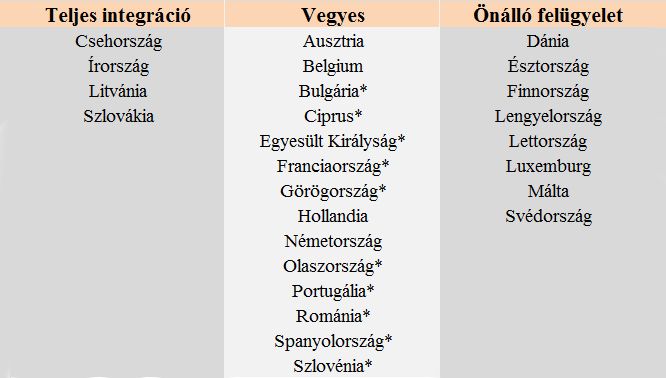

Ebben rejlik persze az egész modell veszélye is: a hatalom és a felelősség túl nagyra nő, egy kézben koncentrálódik, elvész a több szem többet lát haszna, a pénzügyi rendszerben a mindenkori jegybankelnök - momentán Matolcsy György - lesz élet és halál ura. Sok - a mostaninál is több - múlik tehát a jegybank stábján és elnökén, de ettől még jól is működhet az új felállás. A nemzetközi példák azt mutatják, bőven van példa a teljesen vagy részben integrált pénzügyi felügyeletre (lásd a táblázatot), és az is sokat elárul, hogy a kétszintű bankrendszer 1987-es kialakulása óta zajlik a szakmai vita az ideális felügyeleti rendszerről.

Már a rendszerváltáskor felmerült ugyanis, hogy a kontrollt a jegybank lássa el. A Pénzügyminisztériumban akkor ezt a munkát Járai Zsigmond irányította, aki szerint - mint azt a Felügyeleti nézőpontok című interjúkötetben elmondta - ez egyszerűbb lett volna, mert a jegybankban a szükséges tapasztalat és a megfelelő szakemberek is megvoltak. Mégsem így történt, mert a jegybanknak akkor még több kereskedelmi bankban volt tulajdona, és volt sok kereskedelmi banki funkciója is. Járai szerint ezért az állam mint tulajdonos óhatatlanul beleszólt volna a felügyeleti kérdésekbe, ami furcsa és visszás dolog lett volna. Emlékei szerint az akkori jegybankelnök is ellenezte, hogy a felügyelet az intézmény része legyen.

Az elmúlt években újra előkerült az ötlet. 2011 végén a kormánytöbbség elfogadta a jegybanktörvény módosítását, és egyúttal az alkotmány átmeneti rendelkezéseihez csapott egy részt, amely megengedte a két szervezet összevonását. Rogán Antal hiába érvelt azzal, hogy az összevonás csak Simor András akkori MNB-elnök távozása után lép életbe, ez volt az egyik pont, amelybe belekötött az Európai Központi Bank (EKB). Az eurózóna jegybankja 2011. végi véleményében még egyenesen "testhez állónak" nevezte azt, hogy az MNB felügyeleti jogokat kap, de a rá következő módosításra már megkongatták a vészharangokat.

Az EKB a december 22-ei véleményében a felügyeleti összevonást két ponton kritizálta: egyrészt az alkotmánymódosításból akkor nem derült ki, hogy nézett volna ki a szuperjegybank, másrészt sérült volna a jegybank függetlensége, ha - mint az akkori koncepcióból ez felsejlett - Simor Andrást regnáló jegybankelnökként az új intézmény alelnökévé minősítik le. A vitának ez csak egy szelete volt, a fő összeütközési pont az volt, hogy a kormány nem várta meg az EKB hivatalos véleményét a törvény elfogadásával.

A vita odáig fajult, hogy az unió és az IMF nem volt hajlandó tárgyalóasztalhoz ülni, hogy egyeztessen a magyar kormány által kért IMF-hitelről. Emiatt 2012 januárjában 325 forint fölé szaladt az euró árfolyama. A kormány visszavonulót fújt, a PSZÁF-összevonást eltörölték, és fél évbe telt, hogy a már elfogadott törvényből az Európai Unió szabályainak megfelelőt faragjanak.

A jelek szerint azonban nem ezt szánták végleges megoldásnak, hiszen Matolcsy György jegybankelnöki kinevezésével újra elővették az összevonást, és mivel az Varga Mihály és immár a gazdasági bizottság támogatását is élvezi, csak hónapok kérdése, és a jegybanktörvény újabb módosításával tényleg megvalósul. A parlamenti szavazáson kívül ehhez már csak az EKB áldása hiányzik. Az előzetes, informális konzultáció ez ügyben elmaradt, de Varga Mihály javaslata és sürgősségi kérelme már Frankfurtban van. Ezzel együtt az EKB hétfőn jelezte, hogy sajnálják, hogy nem látták előzetesen a tervezetet, ezért vizsgálódni kezdenek.