Megindulhat a Danubius

Látványos emelkedésbe kezdtek a hazai kispapírok az elmúlt hónapokban, a befektetők olyan, stabil fundamentumokkal bíró cégek iránt mutatnak érdeklődést, melyek korábban hosszú éveken keresztül kiestek a fókuszból. Bár a jelenségnek megfelelően a Danubius árfolyama is nagyot emelkedett már, még mindig jóval elmarad a hotellánc ingatlanvagyona alapján kalkulálható értéktől.

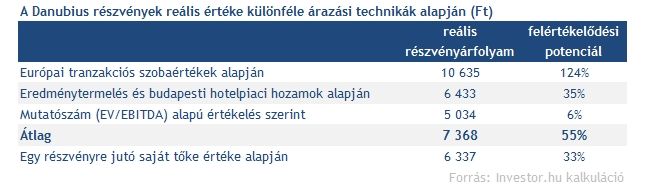

Háromféle árazási módszer szerint is van még potenciál a Danubius részvényeiben (amit a cikk alján részletesebben is megmutatunk). Az európai hotelpiaci tranzakciókból kiindulva 124 százalékos, a Danubius eredménytermelését is figyelembe véve 35 százalékos, a szektorban jellemző EV/EBITDA ráták alapján pedig 6 százalékos felértékelődésre van lehetősége - kalkulációink szerint - az árfolyamnak.

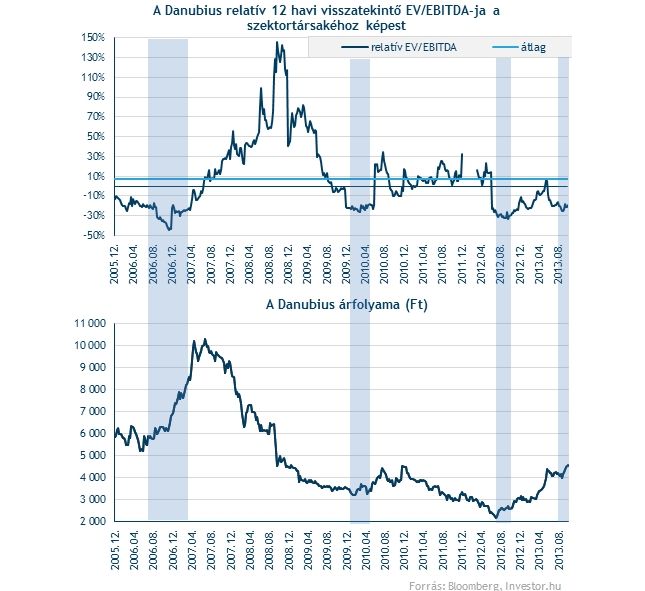

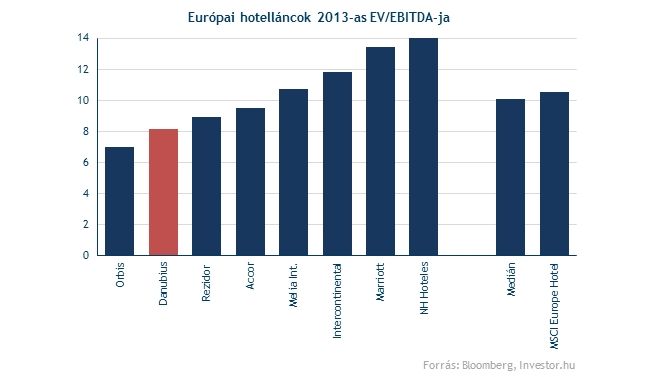

Igaz ugyan, hogy a Danubius árfolyama eddig is az ingatlanvagyon által indokolható érték alatt tartózkodott, a javuló hotelpiaci trendek azonban változást generálhatnak. A Danubius eredményszámai ugyanis érezhetően javulnak, a vállalat négy év veszteségét követően tavaly ismét nyereséges volt, ez a kedvező széria pedig idén és jövőre is folytatódhat. Részben ennek is köszönhető, hogy a visszatekintő EV/EBITDA alapú értékeltség a szokásosnál is nagyobb alulértékeltséget mutat a szektortársakhoz képest, amiket az elmúlt években többször is az árfolyam emelkedése követett.

Hallgassa meg egy hivatásos befektető tippjeit, lesse el kedvenc fogásait az Investor.hu befektetői klubján!

Időpont: 2013.november 14., 17:30

Helyszín: K&H Székház,

(1095 Budapest, Lechner Ödön fasor 10.)

A rendezvény INGYENES, az alábbi gombra kattintva jelentkezhet rá.

Javuló környezet a szállodaiparban

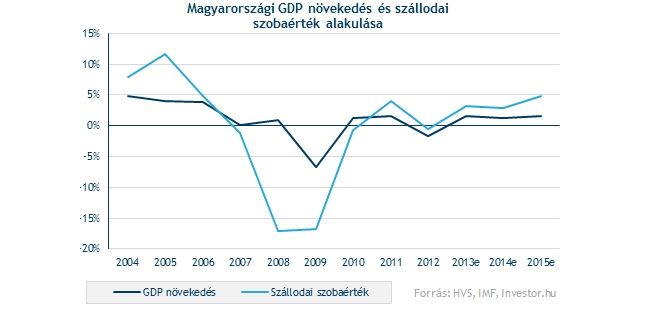

A 2009-es mélypont óta folyamatosan javul a szállodák kihasználtsága Magyarországon (még a férőhelyek számának 2011-es nagy emelkedése ellenére is), ezzel párhuzamosan pedig a zömében Budapestre koncentráló Danubius is növelni tudta kihasználtságát. Véleményünk szerint kitarthat ez a kedvező trend az előttünk álló években is, köszönhetően a támogató európai konjunktúra folyamatoknak, ami mellé a magyar belső kereslet erősödése is betársulhat. Mindezek miatt a Danubius magyarországi kihasználtsága 2014-re megközelítheti a válság előtti, 2007-es magasságokat.

A kihasználtság emelkedése az átlagos szobaárak további lassú emelkedését vonhatja maga után. A válság után megjelenő fölös kapacitásokat egyre inkább felszívja a piac, így idén a Danubius szobaárai öt éve nem látott szintekre kapaszkodhatnak. A kedvező számokban a gyengébb forintnak is szerepe van, mely az előttünk álló időszakban (látva a számos, 300 forint körüli szintet prognosztizáló elemzői várakozást) is pozitívan hathat a szállodaiparban.

A gazdasági növekedés beindulásának köszönhetően a HVS hotelpiaci tanácsadócég becslései szerint a szállodai szobákat egyre többre taksálhatják majd a befektetők a következő években, ami értelemszerűen a Danubius ingatlanvagyonának megítélésére is jótékony hatást gyakorolhat.

Felmerülhet a kivezetés is

Sir Bernard Schreier, a Danubius nagytulajdonosának és egykori elnökének nyári halála számos kérdést vet fel a cég tőzsdei jövőjével kapcsolatban. Pusztán teoretikus feltételezéssel élve, ha valamikor, akkor most lehet itt leginkább az ideje, hogy egy felvásárlási ajánlat esélyét is számba vegyék a befektetők a Danubius piacán. A nagytulajdonos 84 százalékos befolyással rendelkezik a vállalatban, a 90 százalékos kiszorítási szinthez tehát "csak" pár százaléknyi részvényt kellene megszereznie.

Papíronként legalább az egy részvényre jutó saját tőkének megfelelő összeget kelleni felkínálni, ami a féléves adatok szerint 6337 forintot tesz ki. A tulajdonosnak akkor érné meg ilyen feltételek mellett vételi ajánlatot tenni, ha a vállalat ingatlanvagyonában vagy eredménytermelésében ennél nagyobb potenciált lát. Erre lehet esély, hiszen az európai tranzakciós szobaértékek alapján a mostaninál sokkal magasabb érték adódik a Danubius szállodáira, ráadásul az eredményalapú kalkulációink konzervatív feltételezéseinél is lehet optimistább számokkal előállni a cég vagyonára.

Nem szabad azonban elfelejteni, hogy a részvény kivezetését korábban számos esetben cáfolta a cég menedzsmentje, egyáltalán nem biztos tehát az sem, hogy a szándék tulajdonosi oldalról most felmerül. Fontos kockázat ráadásul, hogy a papír egyetlen igazgatósági határozattal átvezethető más tőzsdére - ezzel rombolva a transzparenciát és az értéket -, bár a Danubiust ilyen esetben fenyegető reputációs kockázat visszatarthatja a nagytulajdonost egy ilyen lépéstől.

A grafikon is tetszetős

Kitört a Danubius árfolyama a 4500-4700 forintos erős ellenállászónából, ami ígéretes jövőbeli mozgásokkal kecsegtet. Negyedszeri nekifutásra sikerült felülkerekedni ezeken a szinteken, melyet követően újabb magasságok nyílhatnak meg a papír előtt.

A következő ellenállások messzebb találhatóak, vagyis egészen a 6000-6500 forintos zónáig szabadnak tűnik az út. A grafikonon felsejlő fülescsésze formációból szintén ezen szintek elérését lehet számolni.

Nagy kérdés viszont, hogy egy ennyire illikvid papírnál, mint a Danubius, érdemes-e egyáltalán a technikai elemzés szabályrendszerére hagyatkozni. Ha a korábban már részletezett fundamentális tényezők nem szólnának a részvény mellett, pusztán a technikai elemzés indikációira nem feltétlenül hagyatkoznánk.

Kockázatok

Ha valaki részvényt vásárol, annak mindig tisztában kell lennie azokkal a kockázatokkal, melyek a befektetéssel együtt járnak. A Danubius piacán is akad ilyenből bőven, ami részben a cég relatíve kis méretéből, alacsony likviditásából fakad. Mindezek miatt ugyanis sajnos a nagyobb piaci szereplők, vagyis az intézményi befektetők látómezejéről kiesnek a Danubius papírjai.

Azt se felejtsük, hogy a vállalat ingatlanvagyona eddig is sokkal többet ért, mint amit a piaci árfolyam tükrözött, így semmi garancia arra, hogy az átértékelődési folyamat most veszi majd kezdetét.

Mivel a vállalat euróban vette fel hiteleit, melyek kamatozása változó és a három havi euriborhoz kötött, a kamatszintek emelkedése negatívan hatna számára a pénzügyi soron. Fontos kiemelni azonban, hogy az eurózónában tartósabban is laza maradhat a monetáris politika, ami az ilyen jellegű kockázatokat minimalizálhatja.

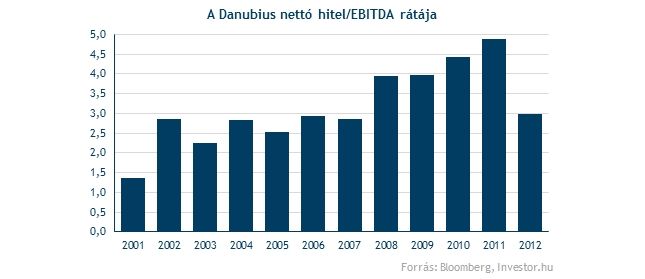

Bár a vállalat eladósodottsági mutatója szektorszinten még mindig magasnak mondható, a javuló eredményességnek hála tavaly már a válság előtti szintekre esett vissza a nettó hitel/EBITDA ráta. Ez a kép idén csak tovább javulhat, vagyis a magas hitelállomány miatti félelmek is sokat enyhülhetnek.

Mennyit érnek a Danubius részvények? (A következőkben röviden bemutatjuk, hogy milyen technikákat hívtunk segítségül a Danubius részvények reális értékének meghatározásához.)

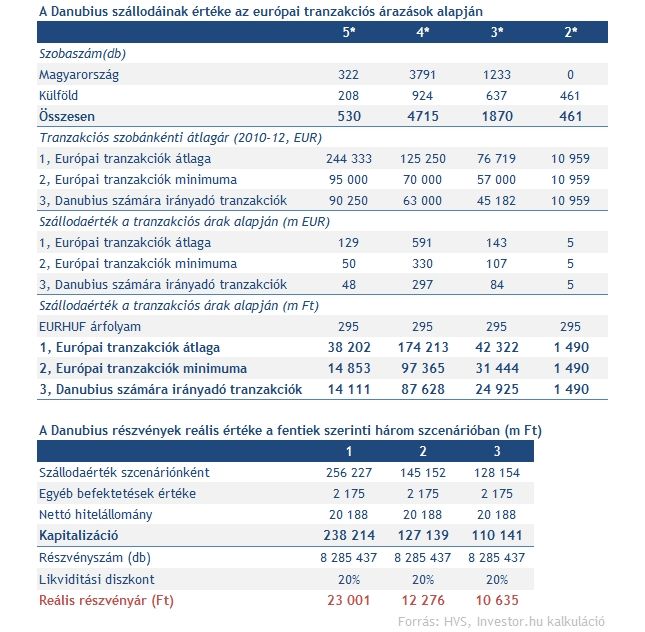

1, Európai tranzakciós szobaárak alapján

Az elmúlt három év európai tranzakcióinak medián szobaértékei alapján a Danubius részvényeire 23 001 forintos reális érték adódik 20 százalékos (a vállalat kis mérete, alacsony likviditása miatti) likviditási diszkontot alkalmazva. Mivel jellemzően azokat a hoteleket tudták értékesíteni a zord piaci környezetben, melyek a leginkább piacképesek, érdemes lehet sokkal konzervatívabb feltételezésekkel élni a Danubius ingatlanvagyonának becslésekor.

Amennyiben a legalacsonyabb európai tranzakciós árakkal számolunk, úgy 12 276 forintos reális érték adódik, de a Danubius esetében még ennél is lehetünk óvatosabbak. Amikor ugyanis a válság előtt két- és háromcsillagos hoteleket adott el (vagy hirdetett meg) a vállalat, azt jelentős diszkont mellett tudta csak megtenni. Ezt is figyelembe véve (50 százalékos diszkontot alkalmazva a medián árazáshoz képest) 10 635 forintos, vagyis a jelenlegi árfolyamot még így is jelentősen felülmúló reális érték adódik a részvényekre.

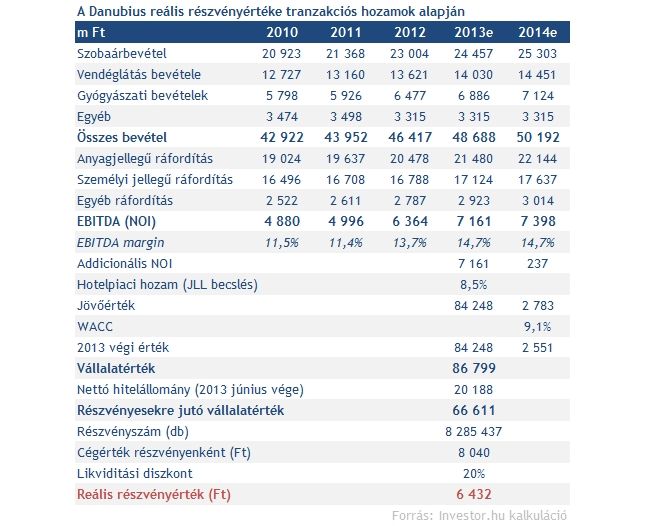

2, Az eredménytermelés és a budapesti tranzakciós hozamok alapján

A már említett tényezők miatt azzal számolunk, hogy a Danubius idén és jövőre is tovább növeli majd hoteleinek kihasználtságát (elsősorban a kedvező piaci trendek hatására) és az átlagos szobaárak is feljebb kerülnek. Az elmúlt évek költségcsökkentéseinek köszönhetően a bevételi sor emelkedésével együtt az eredményhányad is valamelyest javulni tud, így az EBITDA értéke 2014-re megközelíti a 2007-es csúcsokat.

A Jones Lang LaSalle tavaly év végi 8,5 százalékos budapesti hotelpiaci – tranzakciós - hozamkalkulációját és 9 százalékosra becsült WACC-ot használva 6432 forintos reális részvényérték adódik 20 százalékos likviditási diszkontot feltételezve.

3, A szektortársak értékeltsége alapján

Az európai szállodaipari cégek 10-es idei és 9,4-es jövő évi EV/EBITDA rátán forognak. Ezekhez árazva a Danubius papírjait, 5034 forintos reális árfolyam adódik, 20 százalékos likviditási diszkontot feltételezve. A jelenlegi piaci árfolyamhoz képest tehát még pusztán az eredmény várható alakulásán nyugvó értékeléssel is látszik felértékelődési potenciál.

A mutatószámok alapján történő hasonlítást azonban bizonyos pontokon érdemes fenntartásokkal kezelni. A legközelebbi szektortárs lengyel Orbis ugyanis még a Danubiusnál is alacsonyabb szorzók mellett forog, a hazai szállodaláncot pedig sokkal inkább lehet érdemes vele, mint globálisan is ismert nevekkel összehasonlítani. Nem beszélve arról, hogy a Danubius eredménykilátásai is gyengébbek, mint az összehasonlításban szereplő hoteleké.

Összességében pozitívan tekintünk a következő hónapok elé a Danubius piacán. A társaság jelentős ingatlanvagyonát a piaci árfolyam véleményünk szerint nem tükrözi megfelelően, miközben a javuló szállodapiaci trendek hatására emelkedő eredmény képes lehet felszabadítani ezt a cégben rejlő értéket. Az eredményesség javulásának köszönhetően még EV/EBITDA alapon is mutatkozik felértékelődési potenciál, bár a kis méret, vagy a likviditás hiánya miatti kockázatokat továbbra is sokakat távol tarthatnak a részvényektől.