Legyen szó akár lakáshitelről, vagy hitelkártyáról, bármikor dönthet úgy az adós, hogy kedvezőbbre cseréli azokat. Akár több hitelt is egybe lehet rendezni úgy, hogy kedvezőbb legyen a kamata, és csökkenjen a havi törlesztőrészlete.

A hitelek kiváltásakor azonban nagyon kell ügyelni arra, hogy milyen konstrukcióra cseréljük le a jelenlegieket, mert alaposan rá is fázhatunk később! Ha több hitelt kell egyszerre kiváltani, a megoldás nem biztos, hogy egyetlen, hanem kettő különböző kiváltó hitel lesz.

A lakáscélú hitel kiváltása mindig olcsóbb

Amennyiben valaki lakásvásárlása, bővítésre, felújításra, építésre, vagy korszerűsítésre vett fel anno egy hitelt, annak kiváltására kaphat ugyanúgy lakáscélú hitelt. Ez azért fontos, mert

a lakáscélú hitelek kiváltására nyújtott kölcsönök kamata lényegesen alacsonyabb,

ezáltal a Teljes Hiteldíj Mutató (THM) is kedvezőbb.

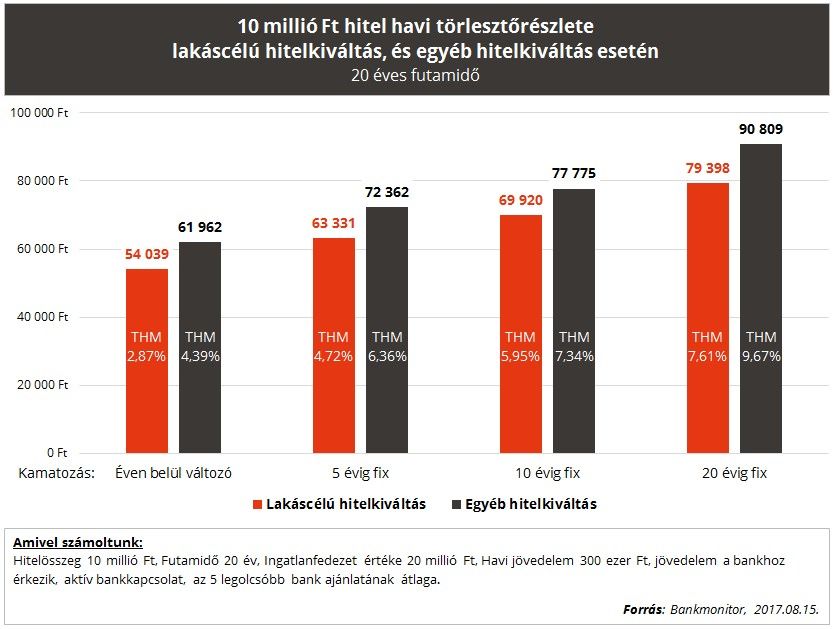

Ez számokban 1,5-2 százalékos különbséget jelent, amely 10 millió Ft hitel esetén 20 éves futamidő alatt már tetemes összegre rúg, ha az összes visszafizetést vizsgáljuk. Attól függően, mennyi ideig fix kamatozású a hitel,

1,9-2,7 millió forinttal lehet olcsóbb, ha lakáscélú hitelünket kifejezetten lakáscélú hitellel váltjuk ki, szemben egy szabadfelhasználású, vagy egyéb hitel kiváltására nyújtott kölcsönnel.

Amire tehát figyelni kell, hogy több hitel összevonása esetén a lakáscélú hitelek kiváltását érdemes külön kezelni!

A gyorsabb, egyszerűbb és olcsóbb ügyintézéssel később sokat lehet bukni!

Ha valaki lakáshitele mellett például személyi kölcsönét, és hitelkártyáját is ki szeretné váltani, a legegyszerűbb az lenne, ha egyetlen ingatlanfedezetes szabadfelhasználású (hitelkiváltó) hitelre cserélné azokat. Így bár megspórolja azt, hogy két közjegyzői, és két földhivatali díjat fizessen a két különböző hitelkiváltó termék miatt, azonban több kedvezménytől is elesik a későbbiekben.

Lakástakarék betörlesztése

Ma már csak akkor jár a lakástakarékra a 30 százalékos állami támogatás, amennyiben valamilyen lakáscélra kerül felhasználásra. Ez lehet lakáscélú hitel előtörlesztése is, vagy az előbbi kiváltására felvett hitel előtörlesztése.

Tehát az eredetileg vásárlásra, építésre, bővítésre, korszerűsítésre, vagy felújításra felvett hitel lakáshitellel kerül kiváltásra, abba is betörleszthető a lakástakarék. Ha viszont az egyéb hitelekkel összevonjuk, és egyetlen kiváltó hitelt veszünk fel mindenre, abba később nem lehet felhasználni a lakástakarékot.

Későbbi csok igénylése

Használt lakás vásárlására, valamint bővítésre igényel Családi Otthoteremtési Kedvezményt esetén az a szabály, hogy az 5 éven belül eladott ingatlan árát fel kell használni a CSOK-kal támogatott ingatlanhoz. Az elszámolandó eladási ár bizonyos tételekkel csökkenthető, például az eladáskor visszafizetett lakáscélú hitel összegével.

Egy példán keresztül:

Tételezzük fel, hogy most csok segítségével szeretnénk vásárolni egy 10 millió Ft értékű lakást. Az elmúlt 5 évben értékesítettünk egy 20 millió Ft értékű ingatlant, amelyen az eladáskor még volt 15 millió Ft hitel. Ha ez a hitel lakáscélú hitel volt, amely az eladási árból került visszafizetésre, akkor a most vásárolni kívánt 10 millió Ft-os ingatlanhoz 5 millió Ft önerőt kell legalább felmutatni (20 millió Ft-ért adtuk el - 15 millió Ft a visszafizetett hitel = 5 millió Ft maradt).

Ha viszont a hitel szabadfelhasználású, vagy egyéb célú volt, a teljes eladási árat, azaz 20 millió Ft-ot fel kell használni a mostani vásárláshoz. Ez a példa esetben azt is eredményezi, hogy egyáltalán nem jár a CSOK, mert az eladott 20 millió Ft teljes egészében fedezi a vásárolni kívánt lakás vételárát, így nincs alapja a CSOK igénylésnek.

Adómentes munkáltatói támogatás

Amennyiben a munkáltató úgy dönt, cafeteria keretében havonta hozzájárulhat a dolgozó lakáshitelének törlesztéséhez, amelyet adómentesen tehet meg. Itt is feltétel, hogy a támogatható hitel igazolható módon lakáscélú legyen.

Előtörlesztési díjkedvezmények

A legtöbb banknál jellemzően találunk előtörlesztési díjkedvezményt, ezek azonban szintén csak lakáscélú hitelek esetén érhetők el. Az idő előtti visszafizetés átlagos költsége 1,5-2 százalék, amelyet teljes egészében, vagy részben elengednek bizonyos bankok. Általában a futamidő első 4-5 éve után lehet élni a kedvezményes előtörlesztés lehetőségével, és csak akkor, ha az önerőből, vagy lakástakarékból történik.

Összességében tehát elmondható, hogy adósságrendezésről van szó, akkor az eredetileg lakáscélra felvett hitelt érdemes lakáshitellel kiváltani, az egyebeket pedig egy másik, egyéb hitelkiváltási célú kölcsönre cserélni. Így egyrészt a kamat és a törlesztőrészlet is kedvezőbb lesz, és megmarad a lehetőség a fentebb részletezett lakáscélú támogatások kihasználására is a későbbiekben.

Keresse meg a következő kalkulátorral, hogy melyik hitel az Ön számára a legjobb, akár a kiváltást, akár a vásárlást választja!

Nagy a baj: katonákat küld Ukrajnába az Egyesült Államok

A közmédia munkatársai haltak meg a NATO bombázásában

Alig ismerik a brit király család üdvöskéjét, aki "többet ér", mint Katalin hercegné gyerekei együttvéve

Eddig szidták érte, most fél Európa Magyarország útját választotta

Őrjöngenek a magyarok; kiderült, ki lehet Szoboszlai új edzője

Játékpályát nézett elhanyagolt vidéki tájnak Magyar Péter

Újra jön a Győzike Show! Ennyit változott a Gáspár család a régi showműsor óta

Direkt csinálnak hülyét a focibírókból a sportág vezérei?

Pornósnak állt a bombatestű focistanő - képek

Káposztás kofta, sült szeretetgolyók fűszeres paradicsommártásban -receptvideó (hirdetés)

Nyerő ajándékok. Vigye el őket a Hír FM játékában (hirdetés)