Lakáshitel törlesztés lakástakarékkal – Így működik

A befektetéseket összehasonlító Bankmonitor azt mondja, ha az embernek manapság van kisebb-nagyobb félretett pénzösszege, talán a lakástakarék (LTP) az első dolog, aminek eszébe kellene jutnia.

Szinte sehol másutt nem elérhető 10 százalék feletti hozam

ekkora biztonság mellett. Persze ezért

vállalni kell azt is, hogy a felvett pénzt csakis ingatlancélra használhatjuk fel.

Vigyázat, ezt igazolni is kell!

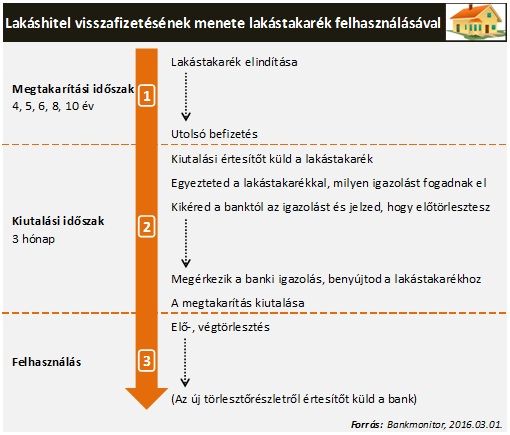

Az alábbiakban azt a sokakat érintő kérdést szedték pontokba, hogy az itt összegyűjtött pénzt hogyan tudjuk felhasználni a lakáshitel törlesztésére.

A 2009. július 1-je előtt megkötött 8 éves megtakarítási idejű lakástakarék szerződéseket még szabadfelhasználású hitelbe is be lehet törleszteni, azonban az ezt követően létrejött szerződéseket kizárólag lakáshitelbe, vagy pénzügyi lízingbe lehetséges.

Értelemszerűen érdemes előre megnézni, ha valaki nem tudná fejből, hogy a hitelünk szabadfelhasználású-e, vagy sem. Ha igen, akkor sajnos nem használhatjuk fel az LTP-t a törlesztésre.

A lakástakarék olyan hitelbe fordítható be, amelynek célja:

Fontos, hogy a különböző állami támogatások tekintetében más és más számít lakáscélú felhasználásnak, és az előző felsorolás nem általános érvényű az összes állami támogatásra, csak a lakástakarékra.

Ez azt jelenti, hogy habár a csok is lakáscélú támogatás, mégsem használható fel a fent felsorolt célok közül felújításra, vagy korszerűsítésre, mert a csok szempontjából ezek nem támogatható lakáscélok.

Az előbbi pontból is kiderül, hogy a fenti célok kiváltására felvett hitelbe is betörleszthető az LTP. Van azonban olyan lakás-takarékpénztár, amely egyszer kiváltott lakáshitelbe még elfogadja a felhasználást, de ha már kétszer kiváltotta azt az adós, a legutóbbi hitelének visszafizetésére nem használhatja.

Ha például valaki felvett anno egy svájci frank alapú lakásvásárlás hitelt. Ezt kedvezményes árfolyamon kiváltotta 2011-ben, majd egy még kedvezőbb hitellehetőség miatt ismét kiváltotta, mondjuk 2013-ban. A jelenlegi hitelébe bizonyos lakás-takarék megtakarítását nem tudja felhasználni, míg ha egy másiknál köti, igen.

Hogyan lehetséges? Úgy, hogy sajnos a jogszabályok szövegezése nem egyértelmű, ezért bizonyos szolgáltatók inkább óvatosabban járnak el, mivel a felelősség végül az övék.

Ha valaki kedvet kapott a lakástakarékhoz és kíváncsi, hogy a 4 szolgáltató közül melyikkel érdemes szerződést kötnie, használja az alábbi kalkulátort, segíteni fog az eligazodásban.

Mivel a lakástakarékot annak lejáratakor bármely közeli hozzátartozónknak felajánlhatjuk, így nem csak a saját lakáshitelbe törlesztjük.

Megfelel minden olyan lakáshitel, amely valamelyik közeli hozzátartozó vett fel az ingatlanára.

Azaz ha szülőnek, nagyszülőnek, gyermeknek, unokának, testvérnek, házastársnak van lakáshitele a saját ingatlanjára, vagy olyan ingatlanra, ami legalább a résztulajdonában van, akkor betörleszthetjük a hitelükbe a lakástakarékunkat.

A megtakarítás lejáratakor igazolást kell kikérni a lakáshitelt nyilvántartó banktól. Az igazolás tartalmát a lakástakarék írja elő, adott esetben saját formanyomtatványukat kell használnunk. Ezért amikor megküldi a lakástakarék, hogy lejárt a szerződésünk, egyeztessük egy ügyintézővel, hogy mire kell figyelnünk a banki papírok intézésekor.

Feltétlen! Egyrészt a fenti igazolás miatt. Másrészt nem elég csupán igazolást kikérni, azt is jelezni kell a bankban, hogy elő-/végtörleszteni szeretne valaki. Azaz hogy egy nagyobb összeget fizetünk a hitelünkbe. Bankonként változó, hogy mennyivel előtte kell jeleznünk, jellemzően 5-15 nappal a tényleges előtörlesztés előtt.

Miután lejárt a megtakarítás és erről megkaptuk a levelet, célszerű azonnal a banknál elkezdeni a fent említett igazolás kikérését. Sajnos a legtöbb esetben nem tudják azonnal odaadni, amikor bemegyünk, mivel a fióki tanácsadónak nincs jogosultsága ezt kitölteni. Jellemzően fel kell küldeniük a központba, vagy onnan kérik le, és

az igazolás kiállításának átfutási ideje 30 nap is lehet.

Ha ez megvan, és a lakástakarék megkapta, ellenőrizte, onnantól számítva pár héten belül kiutalják a pénzt.

Ha hamarabb megszabadulunk a lakáshiteltől, vagy legalább egy részétől, akkor összességében kevesebb kamatot fizetünk ki a banknak, amiért

a bank díjat számíthat fel az előtörlesztésért.

Ez a díj átlagosan 1,5 százalék arra az összegre vetítve, amennyit éppen visszafizetünk.

Magasabb a bank által felszámítható díj, ha nem csak a lakástakarékban felhalmozott megtakarítást használjuk fel, hanem a lakástakarék lakáskölcsön részét is kérjük, és azt is odautalják.

Ezen kívül a fent körülírt igazolásnak párezer forintos költsége még lehet.

A Bankmonitor válasza erre a kérdésre határozott igen! A lakástakarék hozama a legrövidebb, 4 éves futamidő és havi 20 ezer forintos megtakarítás esetén 10 százalék feletti, míg az átlagos lakáshitel kamat jelenleg ennek durván csak a fele.

Ehhez tegyük még hozzá, hogy ha mondjuk egymillió forintot törlesztünk be a hitelünkbe, akkor mi a jobb, kifizetni 1,5 százalék körüli előtörlesztési díjat, vagy 4-5 százalék hitelkamatot fizetni ugyanerre a tőkerészre? A válasz egyértelmű.